„Pozostajemy optymistycznie nastawieni do rynku obligacji korporacyjnych w Polsce. Mając na uwadze bieżącą sytuację makroekonomiczną oraz perspektywy ścieżki stóp procentowych, ta klasa aktywów powinna pozwolić na osiągnięcie relatywnie atrakcyjnych stóp zwrotu. Stabilizacja rentowności na rynku papierów skarbowych pozwoli również na solidną kontrybucję do wyniku funduszy ze strony papierów stałokuponowych, które przez cały ubiegły rok pozostawały pod silną presją” – piszą w swoim najnowszym komentarzu kwartalnym eksperci Departamentu Zarządzania Aktywami, Michael / Ström Dom Maklerski.

- W kolejnych miesiącach spodziewają się stabilizacji marż bezpieczniejszych emitentów

- Przewidują także selektywne zawężenie marż obligacji wyższego ryzyka

- Wskazują, że na rynku możemy mieć do czynienia ze zmianą rynkowych oczekiwań dotyczących stawek WIBOR

- Nie wykluczają problemów finansowych niektórych emitentów

Ostatnie miesiące na globalnych rynkach finansowych można określić jako pat pomiędzy rynkami obligacji, a rynkami akcji. Kluczowym pytaniem, jakie stawiają sobie dzisiaj inwestorzy, jest to, czy silne zacieśnienie warunków monetarnych przez najważniejsze banki centralne będzie skutkowało w najbliższych kwartałach pełnoobjawową recesją, czy też czeka nas scenariusz tzw. „miękkiego lądowania”? Scenariusz recesyjny powinien przełożyć się na wzrost cen obligacji skarbowych, spadek cen akcji oraz wzrost marż na rynku obligacji korporacyjnych. Drugi z wymienionych scenariuszy zakłada, że gospodarka poradzi sobie w środowisku wysokich stóp procentowych i tym samym stopy zwrotu z ryzykownych aktywów będą pozytywne.

Oba scenariusze zakładają opanowanie problemu numer jeden, jakim jest wciąż wysoka, choć spadająca inflacja. Spływające dane makroekonomiczne z największych gospodarek wciąż pozostawiają sporo miejsca na powyższe dywagacje i nie pozwalają obecnie na formułowanie jednoznacznych wniosków. Ocenę sytuacji dodatkowo komplikują napięcia w sektorze bankowym w USA czy widoczne globalnie hamowanie sektora nieruchomości, najbardziej podatnego na szybko zacieśniające warunki finansowe.

Dla polskiej gospodarki kluczowym aspektem wydaje się być skala jej spowolnienia w najbliższych kwartałach oraz kwestia inflacji. To, co charakteryzuje naszą gospodarkę, to dominująca kontrybucja konsumpcji prywatnej w PKB. Pozwoliła ona na ograniczenie konsekwencji kryzysów gospodarczych w poprzednich latach, a przede wszystkim w czasie globalnego kryzysu finansowego w 2008 roku. Tym razem jednak problem, jakim jest spadek realnych dochodów gospodarstw domowych wskutek wysokiej inflacji sprawia, że konsumpcja prywatna nie będzie w stanie w najbliższym czasie istotnie podtrzymywać dynamiki wzrostu gospodarczego. Dzieje się tak, pomimo wzmożonego wsparcia ze strony polityki fiskalnej, która generuje w obecnej sytuacji ryzyka, związane przede wszystkim z wolniejszym powrotem poziomu inflacji do celu NBP, czy też z koniecznością finansowania zwiększonych potrzeb finansowych państwa. Podsumowując, pomimo pozornego braku spektakularnych wydarzeń w ostatnich miesiącach, otoczenie makroekonomiczne zarówno w skali globalnej jak i lokalnej wymaga stałego i bacznego monitorowania.

Sytuacja rynkowa

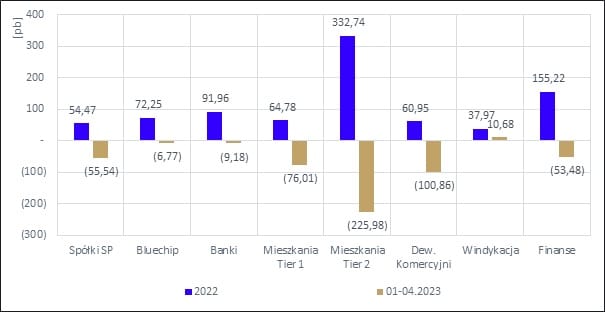

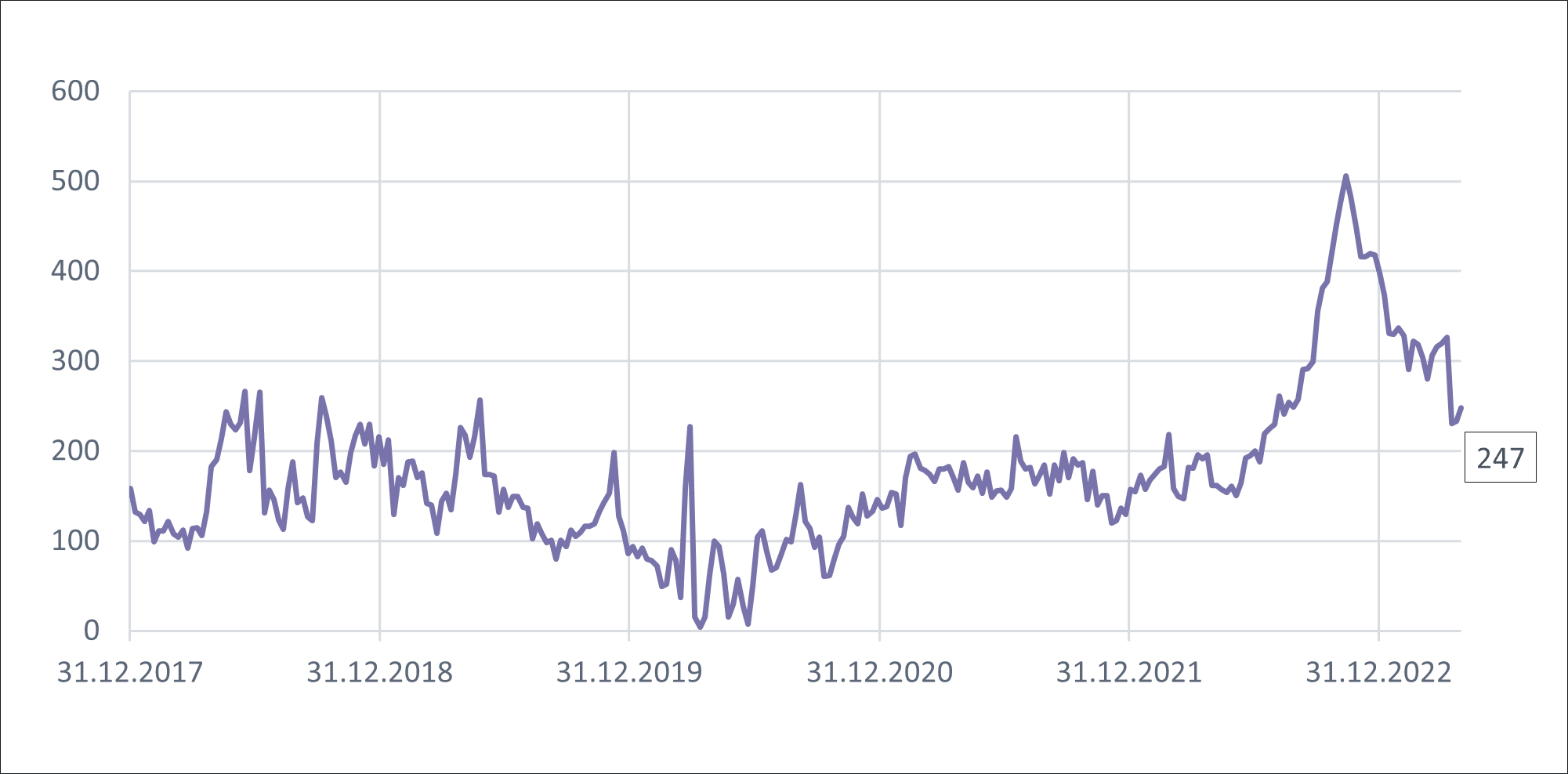

Pierwsze miesiące tego roku przyniosły odwrócenie się trendów jakie obserwowaliśmy w całym 2022 roku. Wyjątkowo dynamiczny cykl podwyżek podstawowych stóp procentowych oraz obawy o wpływ wysokiej inflacji na gospodarkę przyczyniły się do wycofywania kapitału z funduszy inwestycyjnych. Ponieważ stanowią one dominującą grupę inwestorów na polskim rynku obligacji korporacyjnych, byliśmy świadkami konsekwentnej podaży tych instrumentów. Przyczyniło się to do istotnego wzrostu marż obligacji korporacyjnych – czyli spadku ich cen. Dotyczyło to praktycznie każdego segmentu rynku, a w największym stopniu mniejszych deweloperów mieszkaniowych. Stabilizacja aktywów oraz poprawa sentymentu inwestorów do tej klasy aktywów, spowodowany zapewne wysoką oczekiwaną rentownością inwestycji, zniwelował wcześniejsze przeceny w takich grupach jak spółki Skarbu Państwa, większych deweloperach mieszkaniowych czy deweloperach komercyjnych.

Zmiany marży obligacji z wybranych grup emitentów, w 2022 roku oraz od stycznia do kwietnia 2023 roku.

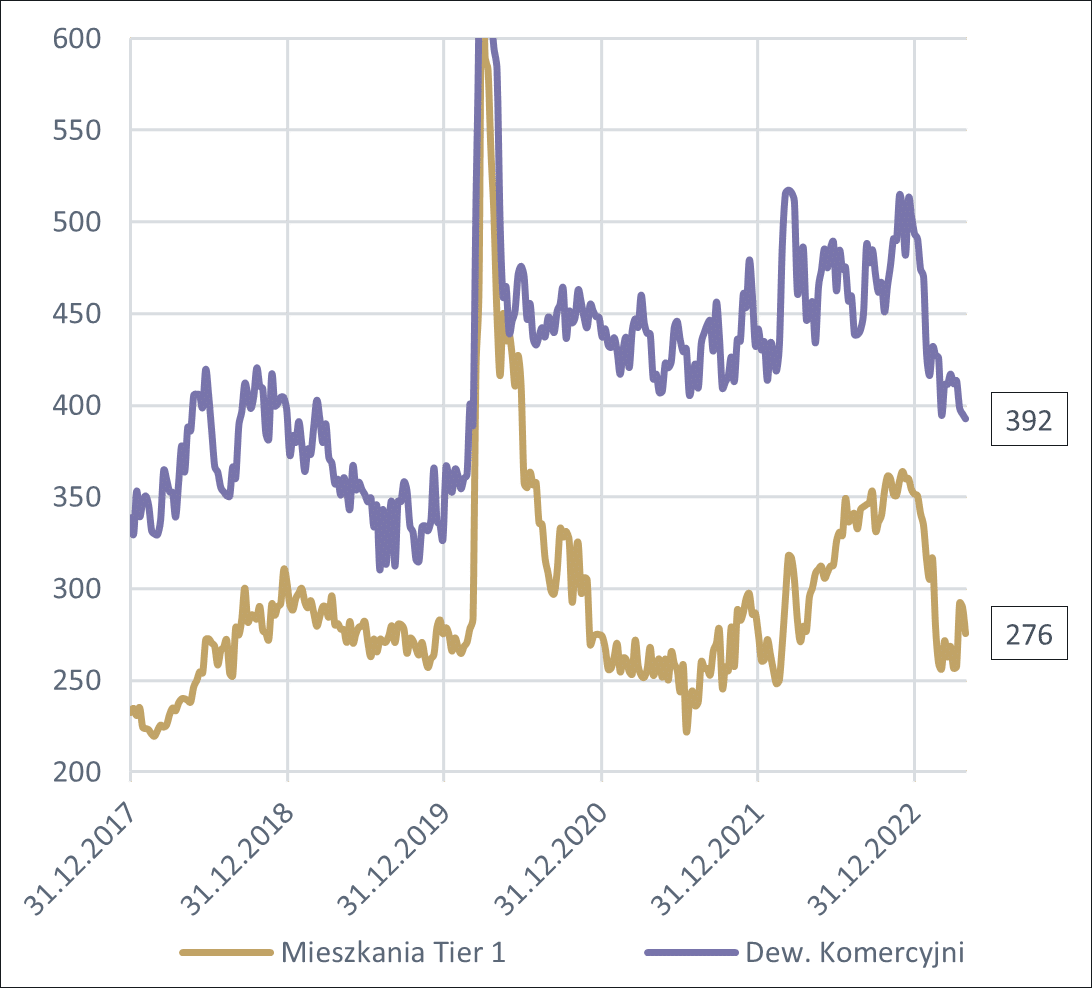

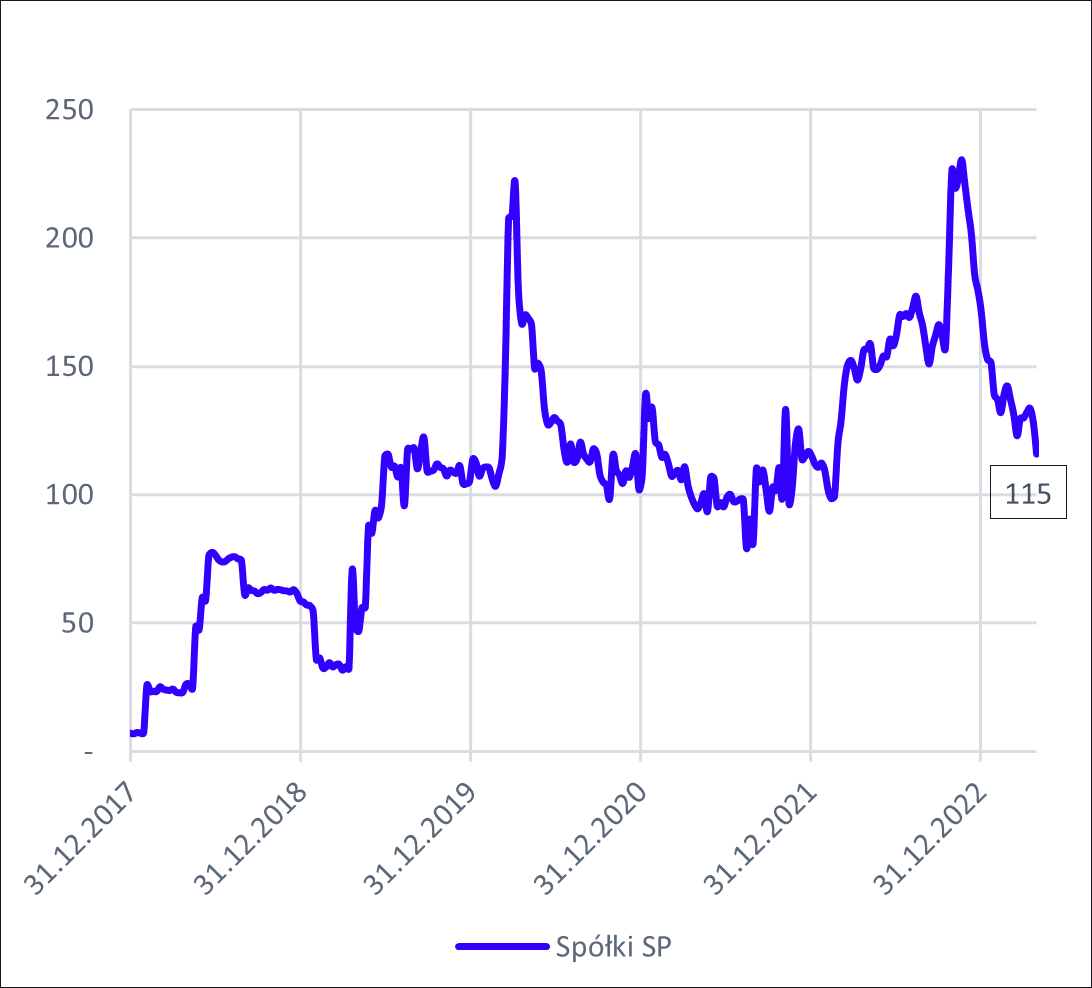

Już końcówka miniowego roku przyniosła nie tylko stabilizację sytuacji rynkowej, ale nawet początek dynamicznego wzrostu cen obligacji korporacyjnych – jednak przede wszystkim tych charakteryzujących się relatywnie niskim poziomem ryzyka kredytowego. Wyjątkowym popytem mogą pochwalić się obligacje spółek Skarbu Państwa, których bieżąca marża wynosi zaledwie 115 pb. powyżej WIBOR 6M. Pomimo obaw dotyczących mieszkaniowego rynku pierwotnego, inwestorzy chętnie kupowali również obligacje większych deweloperów (Tier 1), których zagregowana marża wynosi dzisiaj 276 pb. powyżej stawki WIBOR 6M. Obligacje deweloperów komercyjnych charakteryzują się najmniejszą zmiennością marż. W tym przypadku obecna marża wynosi 392 pb i co ciekawe, jest obecnie niższa niż w całym 2022 roku. Ujęcie historyczne marż obligacji wybranych grup emitentów zostało zaprezentowane na poniższym wykresie.

Poziom marży powyżej WIBOR 6M (pb).

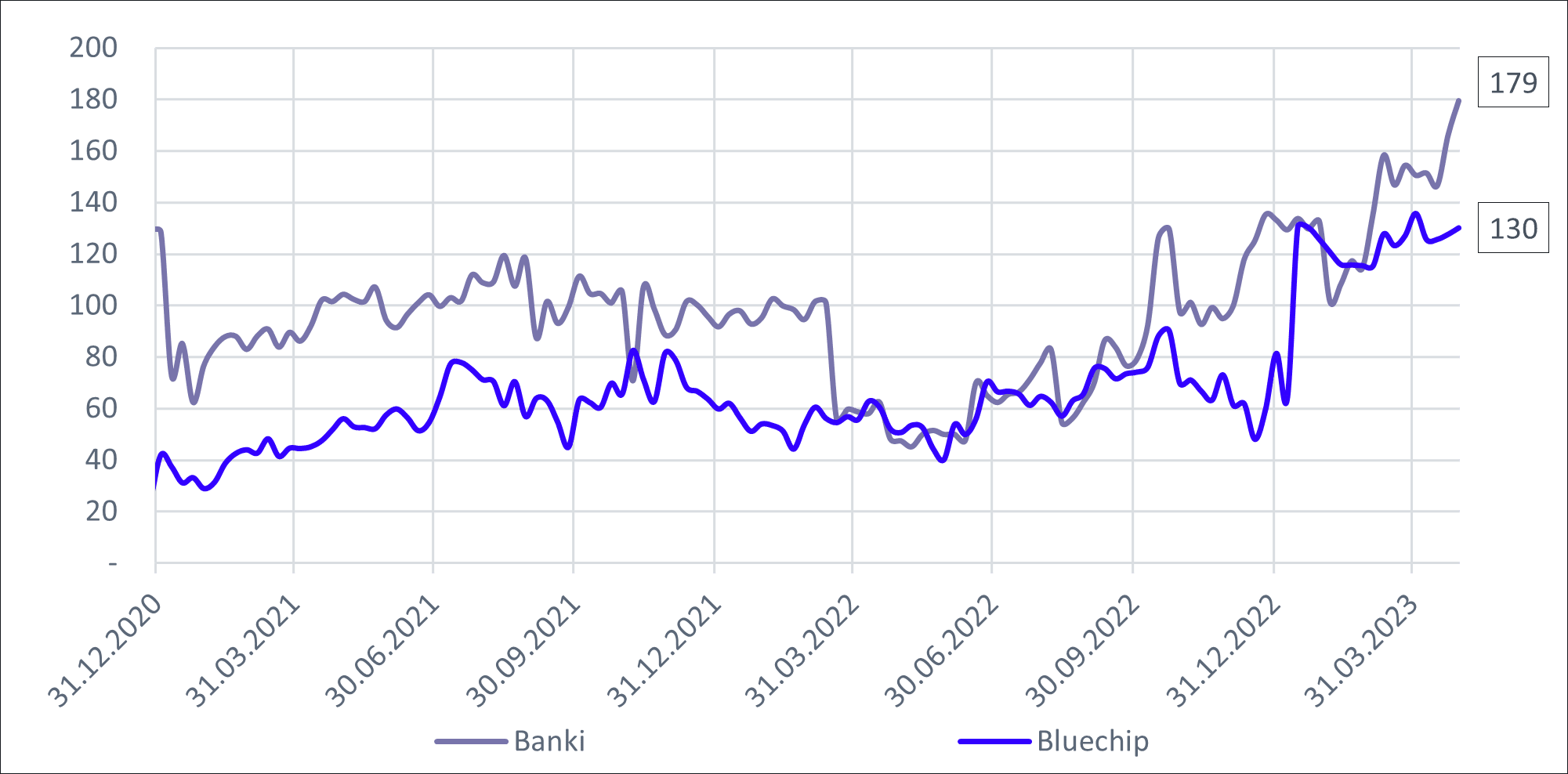

W porównaniu z zagranicznymi rynkami obligacji korporacyjnych, na których zdecydowana większość emitentów posiada agencyjne ratingi, na polskim rynku segmentacja pod względem ryzyka kredytowego ma zawsze charakter subiektywny. W takiej sytuacji znaczenia nabiera analiza porównawcza i relacje rentowności obligacji z różnych segmentów rynku. Preferencja inwestorów względem obligacji spółek Skarbu Państwa, względem innych dużych podmiotów, w ostatnich miesiącach jest wyraźna. W przypadku obligacji bankowych z dużym prawdopodobieństwem wynika to z globalnego wzrostu marży za ryzyko dla obligacji bankowych po zawirowaniach w sektorze regionalnych banków w USA czy ratunkowym przejęciem banku Credit Suisse przez UBS.

Różnica pomiędzy obligacjami z grupy Banki, Bluechip a Spółki SP (pb).

Analogiczna analiza w ramach segmentu deweloperów mieszkaniowych pozwala na zobrazowanie podejścia inwestorów do wydarzeń w minionym roku. Nie tylko sam fakt podnoszenia przez NBP stóp procentowych w 2022 roku, ale przede wszystkim istotny spadek zdolności kredytowej gospodarstw domowych przełożył się na załamanie sprzedaży na rynku pierwotnym mieszkań. Ryzyko kredytowe emitentów obligacji z tej branży zdecydowanie wzrosło. Inwestorzy jednak w największym stopniu sprzedawali obligacje mniejszych, często lokalnych deweloperów (Tier 2). Historyczny poziom różnicy pomiędzy obligacjami dużych, a małych deweloperów kształtował się pomiędzy 100 pb. a 200 pb. Pod koniec minionego roku osiągał poziom aż 500 pb. Ostatnie zawężanie się tej różnicy jest efektem nie tylko wzrostu popytu na te papiery, ale również działań emitentów, którzy, biorąc pod uwagę solidne bufory płynnościowe i niską wycenę długu wykupują własne obligacje przed terminem.

Różnica pomiędzy obligacjami z grupy Mieszkania Tier 1 a Tier 2 (pb).

Czego można spodziewać się w najbliższych miesiącach?

Pozostajemy optymistycznie nastawieni do rynku obligacji korporacyjnych w Polsce. Mając na uwadze bieżącą sytuację makroekonomiczną oraz perspektywy ścieżki stóp procentowych, ta klasa aktywów powinna pozwolić na osiągnięcie relatywnie atrakcyjnych stóp zwrotu (prawdopodobnie również w kategoriach realnych). Dodatkowo uważamy, że stabilizacja rentowności na rynku papierów skarbowych pozwoli również na solidną kontrybucję do wyniku funduszy ze strony papiery stałokuponowych, które przez cały ubiegły rok pozostawały pod silną presją.

W kolejnych miesiącach spodziewamy się stabilizacji marż bezpieczniejszych emitentów. Potencjał do dalszego spadku marży obligacji najbezpieczniejszych emitentów jest mocno ograniczony. Spodziewamy się stabilizacji marż spółek SP, ale widzimy pewne pole do zawężenia się premii za ryzyko dla obligacji bankowych i innych Bluechip.

Przewidujemy selektywne zawężenie marż obligacji wyższego ryzyka. Inwestowanie w obligacje małych i średnich spółek wymaga przede wszystkim umiejętności ich selekcji, a więc fundamentalnej oceny ryzyka kredytowego. Jest to znacznie bardziej niejednolity rynek niż np. spółki SP czy Banki. Widzimy w tym segmencie rynku wiele okazji inwestycyjnych, gdzie według nas relacja rentowności do ryzyka jest bardzo atrakcyjna. Okazje te wiążą się często ze strukturą posiadania tych papierów (np. poprzez część TFI, których portfele dłużne wciąż mogą być dotknięte konsekwencjami sporych umorzeń jednostek uczestnictwa, jakie miały miejsce w ubiegłym roku), czy chociaż mało selektywnym podejściem do oceny poszczególnych emitentów przez inwestorów niefinansowych (czyli np. negatywna percepcja całej branży pod wpływem informacji makroekonomicznych bez rozróżniania sytuacji finansowej poszczególnych emitentów).

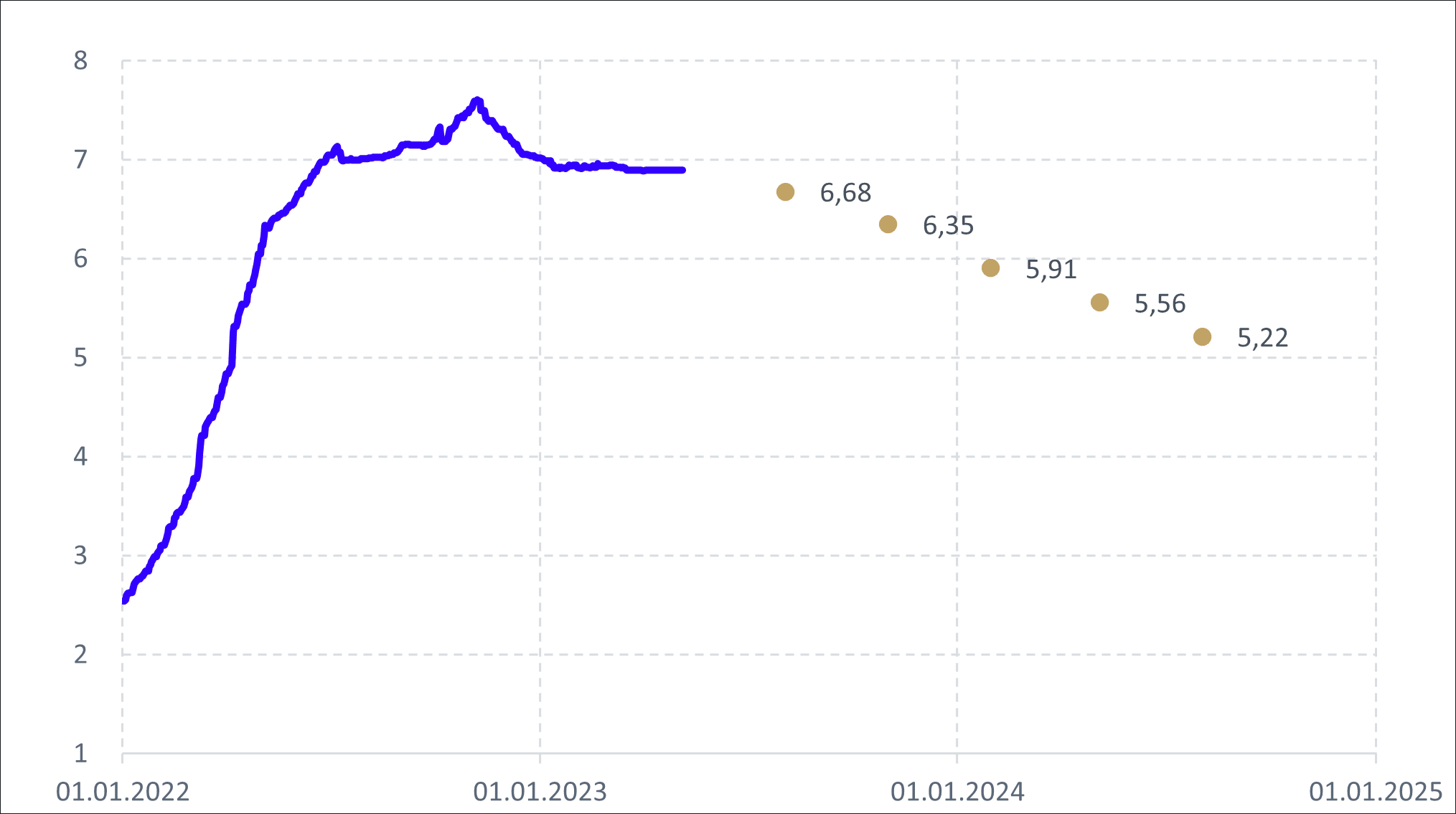

Na rynku możemy mieć do czynienia ze zmianą rynkowych oczekiwań dotyczących stawek WIBOR. Pozostajemy sceptyczni wobec sugestii prezesa NBP, części członków RPP oraz oczekiwań rynkowych, dotyczących początku oraz ścieżki obniżania podstawowych stóp procentowych. Uważamy, że walka z inflacją będzie wymagała utrzymania obecnych stóp procentowych przez dłuższy czas. Na poniższym wykresie zostały zaprezentowane oczekiwania rynku dotyczące poziomów WIBOR 3M w tym i przyszłym roku. W naszej opinii, poza scenariuszem silnej recesji, nie będzie przestrzeni do obniżek stóp procentowych w tym roku. Potencjalne obniżki stóp w naszym scenariuszu bazowym nastąpią najwcześniej w I kwartale przyszłego roku. Jednocześnie zgadzamy się z oczekiwaniami rynku co do potencjalnej skali obniżek (nie tempa) stóp procentowych i ich nowego, neutralnego poziomu.

Poziom stawki WIBOR 3M oraz prognozy rynkowe wynikające z FRA.

Oczekujemy problemów finansowych niektórych emitentów. Bez wątpienia, obecna sytuacja gospodarcza, a więc spowolnienie, które już obecnie dotyka szereg branż przy wysokich kosztach (czy gorszej dostępności) finansowania, nie sprzyja sytuacji finansowej wielu przedsiębiorstwom – emitentom instrumentów dłużnych. W zależności od scenariusza, którym podąży globalna czy lokalna gospodarka, należy spodziewać się w najbliższych kwartałach mniejszej bądź większej liczby przypadków restrukturyzacji zadłużenia lub wręcz niewypłacalności emitentów. Tak, jak wskazywaliśmy powyżej, koncentrujemy się nie tylko na analizie trendów makroekonomicznych, ale również na takiej selekcji emitentów, która pozwoli na osiągnięcie solidnych wyników inwestycyjnych, z uwzględnieniem również potencjalnych kosztów, jakie niesie za sobą ponoszenie ryzyka kredytowego. Dlatego też po raz kolejny podkreślamy wagę właściwej selekcji składników portfela inwestycyjnego funduszu, gdzie, w obecnym otoczeniu makroekonomicznym, staramy się optymalizować ryzyka związane z inwestowaniem w tą klasę aktywów (czyli ryzyko płynności, wypłacalności czy stopy procentowej) względem rentowności portfela.

Autorzy:

Jakub Krawczyk oraz Tomasz Wronka. Departament Zarządzania Aktywami, Michael / Ström Dom Maklerski S.A.