Na skróty:

WIĘKSZOŚĆ AKCJI NIE PRZYNOSI OCZEKIWANYCH WYNIKÓW

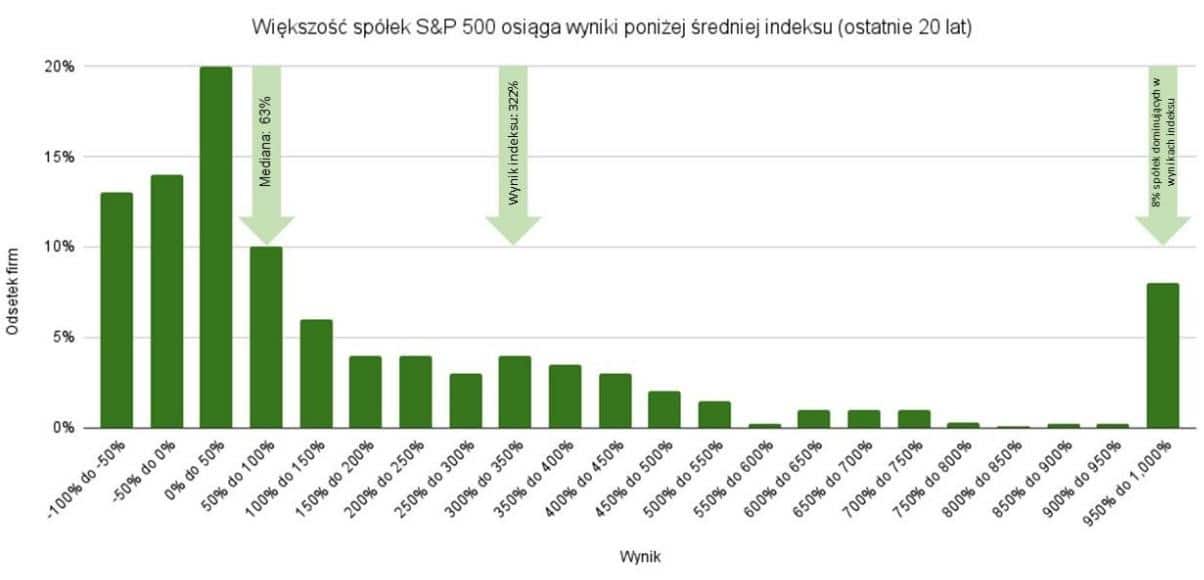

Faktem jest, że większość akcji w szerokim indeksie, takim jak S&P 500, osiąga wyniki poniżej średniej, co oznacza, że szanse na dobry wynik inwestycji, przy wyborze niewielu spółek, są ograniczone. Inwestorzy muszą albo konsekwentnie wybierać wyjątkowo zyskowne akcje (lub przynajmniej unikać tych najgorzej wypadających), albo być dobrze zdywersyfikowani, by zapewnić sobie atrakcyjne wyniki swojej inwestycji. Jest to argument za inwestowaniem w fundusze ETF (ang. Exchange Traded Funds) lub spółki, z wyjątkowo dobrą historią wyników takie jak Berkshire Hathaway Inc (BRK.B) lub Scottish Mortgage Investment Trust PLC (SMT.L)

WYKRESY

Rynki są ‘prawostronnie asymetryczne’ (współczynnik skośności), co oznacza, że mała liczba wielkich graczy ma znaczący wpływ na ich wyniki. Wynika to z faktu, że akcja może stracić maksymalnie 100 proc., a możliwości jej wzrostu są nieskończone. Patrząc na spółki z indeksu S&P 500 przez ostatnie 20 lat, mediana wynosi +63 proc., podczas gdy S&P jest 322 proc. na plusie. Mniej niż 25 proc. akcji osiąga wyniki powyżej średniej, a 8 proc. zapewnia większość zysku. Dla przykładu: Amazon (AMZN) jest 3500 proc. na plusie, a Exxon (XOM) tylko 62 proc. Co ciekawe, większość najlepiej radzących sobie akcji to nie spółki technologiczne: od UnitedHealthcare (UNH) (opieka zdrowotna), przez Sherwin-Williams (SHW) (farby), po Autozone (AZO) (części samochodowe).

FUNDUSZE ETF kontra AKTYWNE INWESTOWANIE

Wspomniany mechanizm to argument za funduszami ETF w zestawieniu z tradycyjnymi zarządzanymi aktywnie funduszami. Fundusze ETF zapewniają ekspozycję na cały indeks, przy niskich kosztach, w efektywny podatkowo sposób i z definicji nie osiągają wyników poniżej średniej. Argumenty za aktywnym zarządzaniem to 1) zarządzanie ryzykiem, gdyż pozwala ono na wypłacenie środków przed krachem (jeśli wie się, że nadejdzie), oraz 2) specjalizacja, jako że aktywnie zarządzane fundusze są mniej niekorzystne dla niszowych strategii, takich jak inwestowanie w spółki o niskiej kapitalizacji rynkowej lub konkretne sektory.

INSTRUMENTY

Istnieje dziś ponad 8 tys. funduszy ETF, zarządzających w sumie ponad 9 bln. dolarów, więc gama możliwości jest szeroka. Od funduszu ETF opartego na indeksie FTSE 100 (ISF.L) zawierającego największe spółki w Wielkiej Brytanii, przez fundusz inwestujący w każdy istotny rynek akcji na świecie (ACWI) dla maksymalnej dywersyfikacji. Inni inwestorzy mogą przeznaczyć małą część portfela na konkretne sektory, jak na przykład nieruchomości (IYR), lub tematykę, jak energia słoneczna (TAN).

Paweł Majtkowski, analityk eToro na polskim rynku, dodał:

Dywersyfikacja to jedno z podstawowych pojęć, które powinno na każdym kroku wpływać na nasze decyzje inwestycyjne. I nie są to tylko słowa, bo nasza analiza pokazuje, jakie są naukowe podstawy dywersyfikacji. Analizując wyniki historyczne spółek, widzimy, że tylko niewielka część z nich uzyskuje wyjątkowo atrakcyjne stopy zwrotu. Niewielu inwestorów jest w stanie mieć tyle wiedzy i szczęścia, by zawsze wybierać najlepsze z nich. Raczej musimy szeroko zarzucić sieci, by zebrać w swoim portfelu jak najwięcej takich spółek z różnych rynków.

Polscy inwestorzy cały czas pozostają skupieni na naszym rodzimym rynku. Jest on znacznie płytszy, trudno znaleźć na nim duże znaczące spółki, które osiągnęły w ciągu ostatnich 20 lat wyniki podobne jak np. Amazon. Warto zatem zdywersyfikować się nie tylko sektorowo, ale również geograficznie poprzez inwestowanie globalnie. Warto zwrócić uwagę na fundusze ETF, które po raz kolejny dowiodły swojej dużej użyteczności dla inwestorów.