Od kwietnia do grudnia 2022 r. średnia zdolność kredytowa singla zarabiającego 5.500 zł netto miesięcznie spadła o 42.860 zł. Ostatni miesiąc roku przyniósł nadzieję na odwrócenie negatywnego trendu. W grudniu ta sama osoba mogła pożyczyć już o 19.200 zł więcej w porównaniu do listopada. Zgodnie z raportem Barometr Hipoteczny tendencja ta dotyczy wszystkich badanych grup kredytobiorców.

Według większości przewidywań IV kwartał 2022 r. miał być okresem dalszego załamania na rynku kredytów hipotecznych. Zjawiska zaobserwowane w grudniu (w porównaniu do listopada), jak spadek stawki WIBOR 3M o 0,6 p.p. czy wzrost o 3 p.p. średniej wnioskowanej kwoty kredytu hipotecznego, nie pozwalają na jednoznacznie negatywną ocenę tego okresu. Dane te dają również podstawy do ostrożnego kreślenia pozytywnych scenariuszy na 2023 r.

– Skończył się bardzo trudny rok na rynku kredytów hipotecznych. Gwałtowny wzrost stóp procentowych, nowelizacja Rekomendacji S oraz niepewność ekonomiczna negatywnie przełożyły się na sytuację finansową tysięcy osób spłacających zobowiązania hipoteczne oraz planujących zaciągnąć kredyt. Był to również wymagający rok dla banków i branży pośrednictwa kredytowego, zmagających się z potężnym załamaniem popytu. Jednak w ostatnich miesiącach 2022 r. pojawiły się sygnały, które mogą zapowiadać wyhamowanie, a nawet zmianę niekorzystnego trendu. – mówi Tomasz Masajło, Prezes Zarządu rankomat.pl.

W raporcie Barometr Hipoteczny – IV kwartał 2022 r., przygotowanym we współpracy Lendi oraz rankomat.pl poddano analizie m.in. takie zjawiska, jak:

- zmiana średniej zdolności kredytowej singla, pary, rodziny z jednym i z dwójką dzieci,

- zmiana średniej zdolności kredytowej dla kredytów z częściowo stałą stopą procentową,

- wpływ liczby dzieci na średnią zdolność kredytową,

- dynamika zmiany wysokości miesięcznej raty dla różnych kwot kredytu hipotecznego.

Przygotowano również scenariusze na 2023 r., pozwalające lepiej zrozumieć przewidywane zmiany w gospodarce i ich wpływ na rynek kredytów hipotecznych.

– Jeszcze zbyt wcześnie na optymistyczne prognozy, ale zapowiadane już dzisiaj wykorzystanie pewnych instrumentów, jak np. weryfikacja Rekomendacji S, zmiana wskaźnika WIBOR na WIRON oraz coraz śmielsze korzystanie z programów rządowych, pozwalają na ostrożną nadzieję w spoglądaniu na przyszłość. – mówi Michał Petters, co-founder Lendi. – Z pewnością każde zawirowanie globalne jest katalizatorem postępu. Jednym z długotrwałych efektów pandemii był rozwój technologiczny, a obecny kryzys powoduje wzrost profesjonalizacji rynku. Polacy – i w ogóle Europejczycy – chętniej korzystają z usług ekspertów kredytowych. Zgodnie z danymi ZFPF już w blisko ¾ogólnej liczby zaciągniętych kredytów mieli swój udział pośrednicy kredytowi. Czekamy na to co przyniesie 2023 rok. Już sam powrót do stawki 2,5 p.p. bufora do liczenia zdolności kredytowej, ogłoszony przez UKNF na początku lutego, jest optymistyczny. – dodaje.

Na skróty:

Średnia zdolność kredytowa singla, pary, rodziny 2+1 i 2+2, a wysokość miesięcznych dochodów

Analiza zmiany średniej zdolności kredytowej, przeprowadzona w okresie od kwietnia do grudnia 2022 r., uwzględnia 4 scenariusze. W poszczególnych wariantach wniosek o kredyt hipoteczny składa:

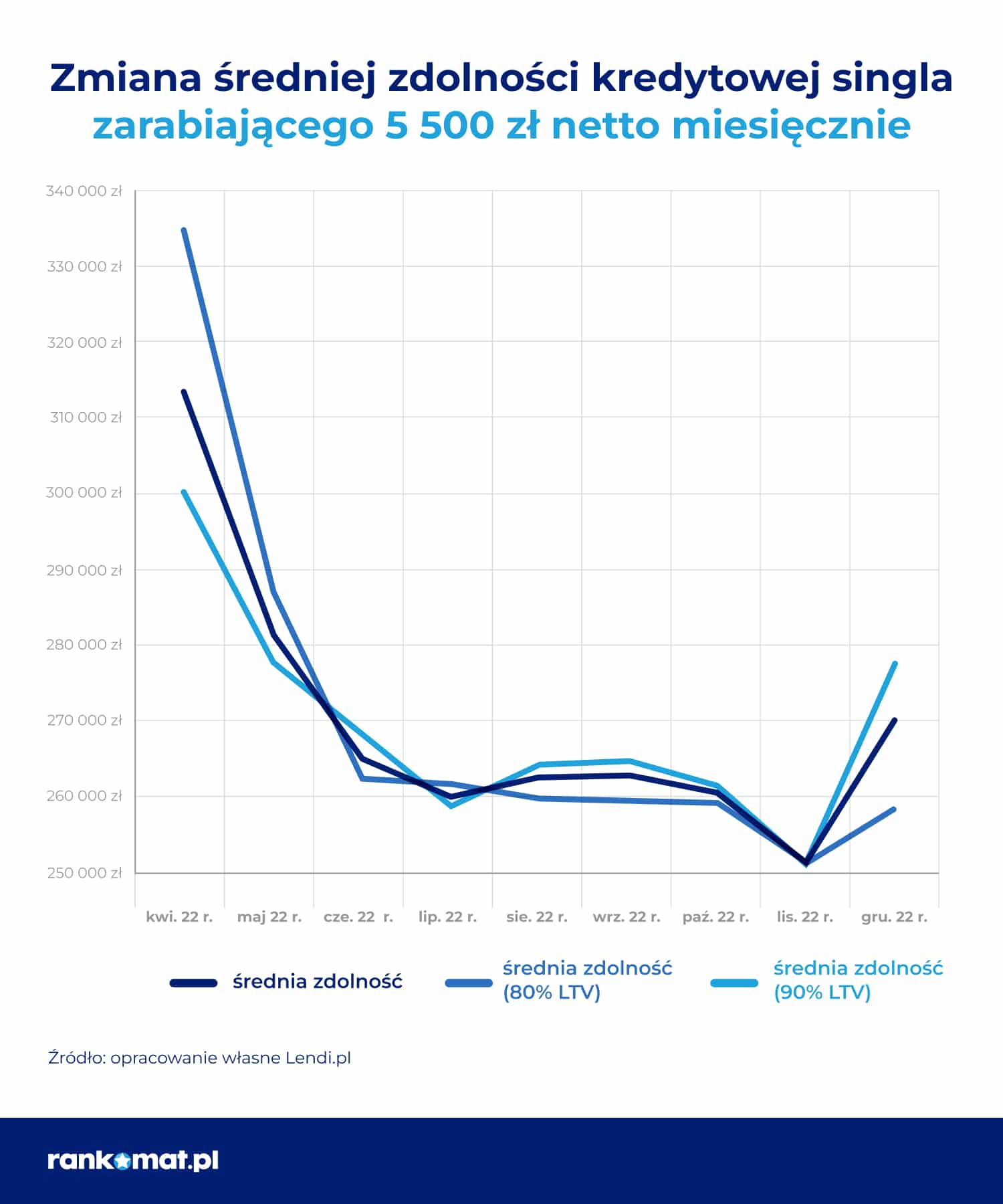

- Singiel z miesięcznym dochodem na poziomie 5.500 zł netto.

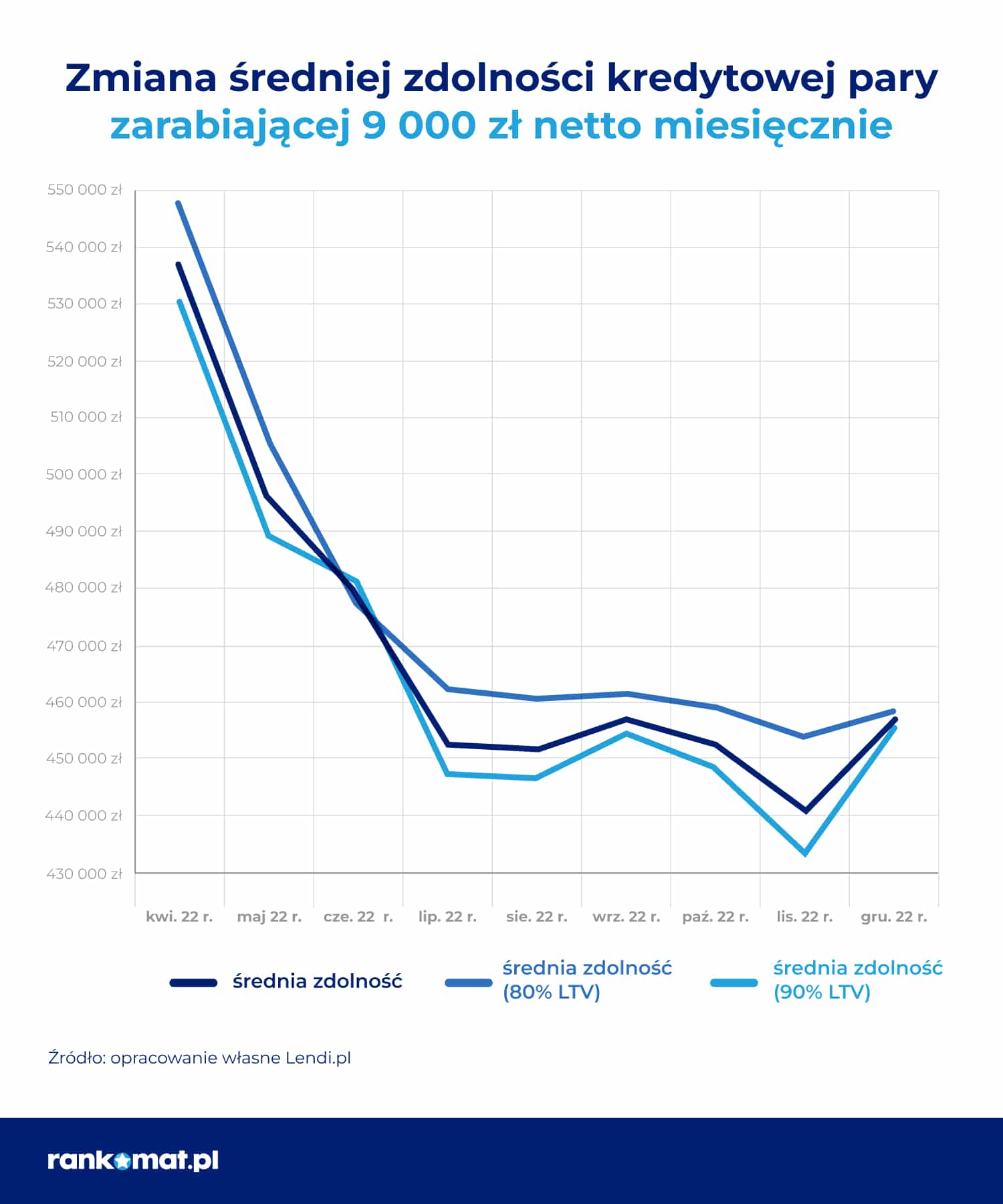

- Para z miesięcznym dochodem na poziomie 9.000 zł netto.

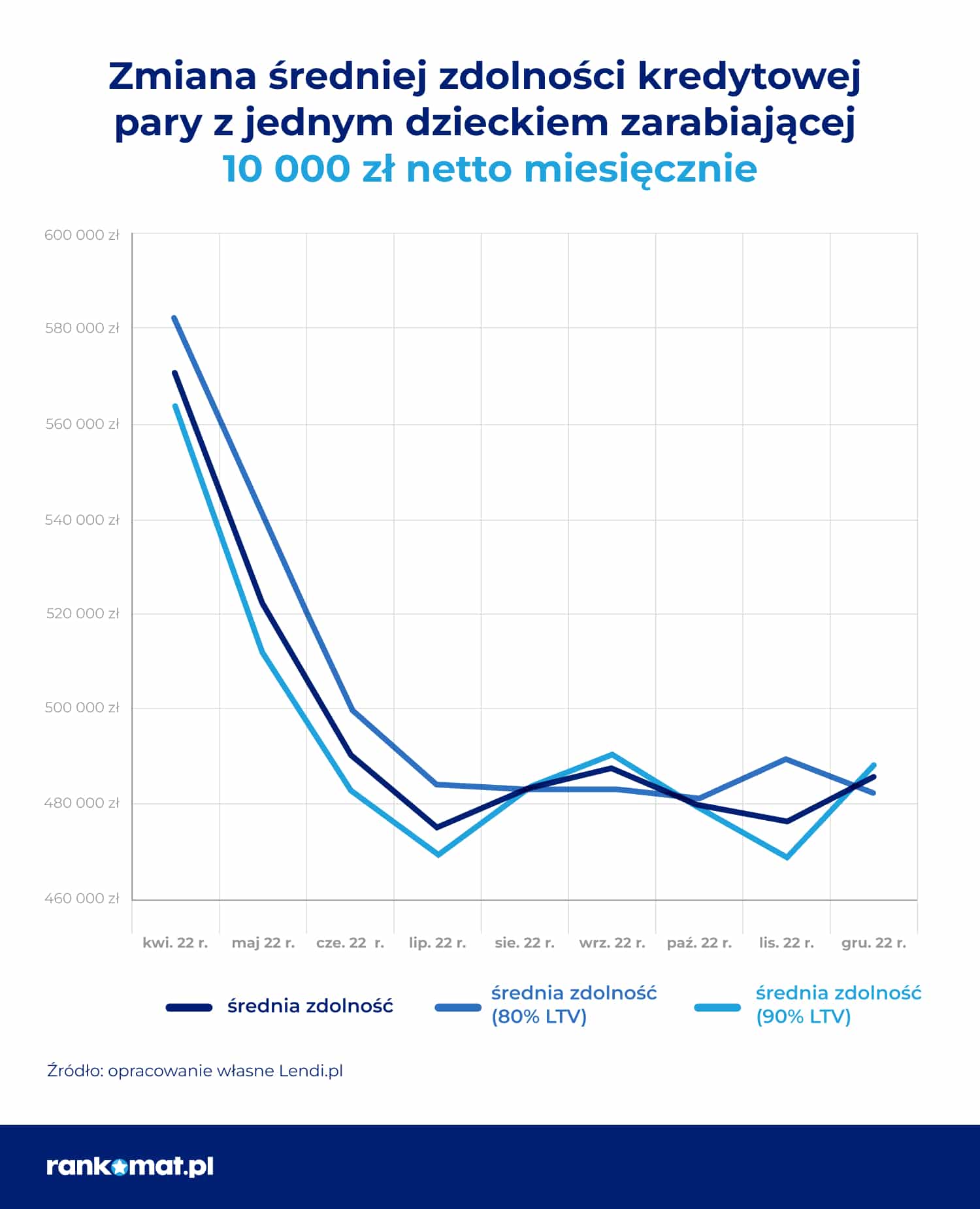

- Para z jednym dzieckiem z miesięcznym dochodem na poziomie 9.000 zł netto.

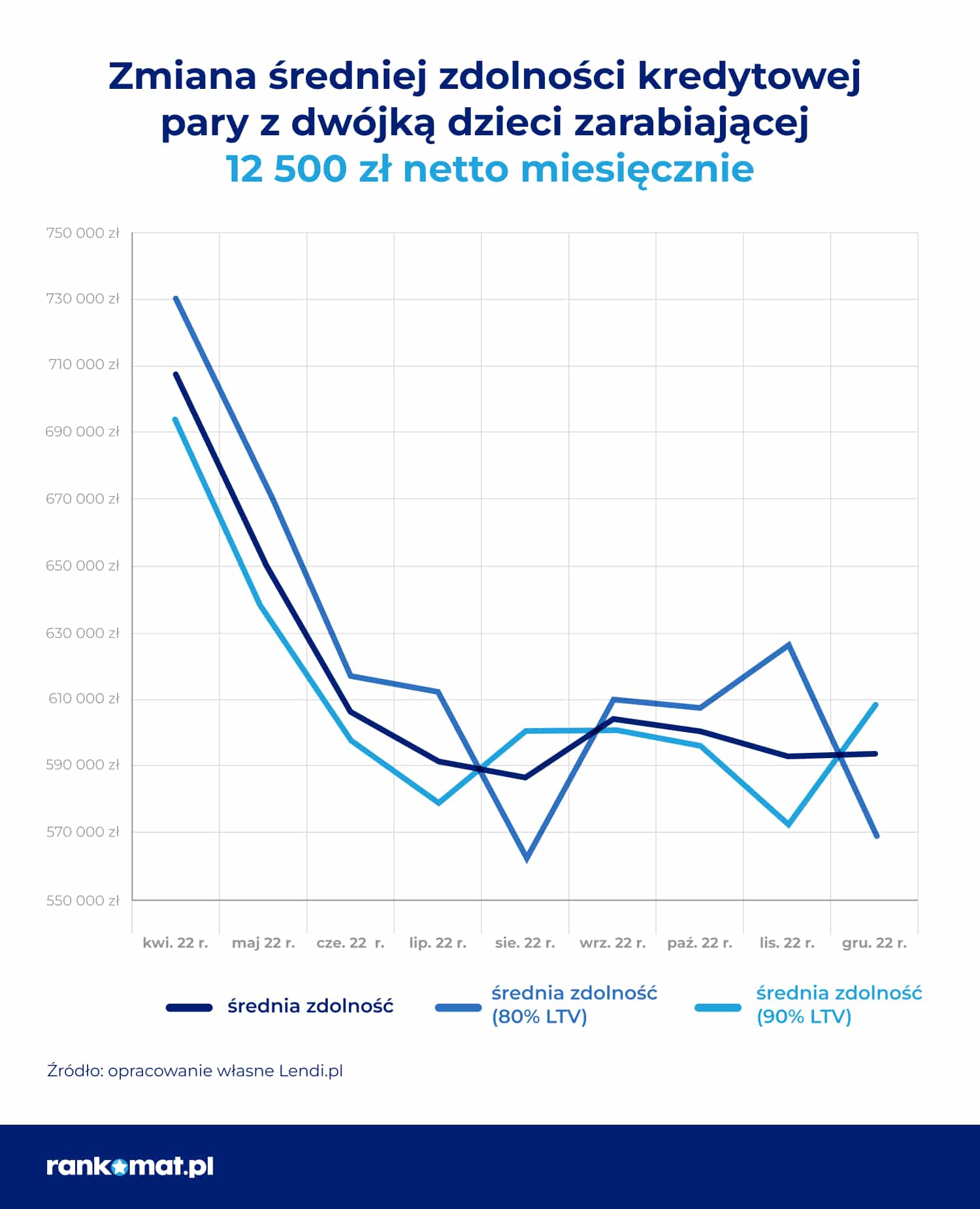

- Para z dwójką dzieci z miesięcznym dochodem na poziomie 12.500 zł netto.

Kredyt hipoteczny zaciągany jest na zakup mieszkania na rynku wtórym w mieście liczącym około 500.000 mieszkańców. Zobowiązanie ma być spłacanie przez 30 lat w ratach równych. Kredytobiorcy korzystają z maksymalnego dostępnego LTV (relacja kwoty kredytu do wartości zabezpieczenia) oraz z dodatkowych produktów banku w celu obniżenia marży.

Od kwietnia do grudnia 2022 r. średnia zdolność kredytowa singla zarabiającego 5.500 zł netto miesięcznie spadła o niemal 42.860 zł. W ujęciu procentowym była ona niższa o 14 p.p. Natomiast w grudniu 2022 r. średnia zdolność kredytowa modelowego kredytobiorcy wzrosła o 19.200 zł w porównaniu do listopada 2022 r.

Średnia zdolność kredytowa pary zarabiającej 9.000 zł netto miesięcznie, w okresie od kwietnia do grudnia 2022 r., spadła o 80 410 zł. W ujęciu procentowym oznacza to spadek o 15 p.p. W tym scenariuszu również nastąpił wzrost średniej zdolności kredytowej w grudniu, dzięki czemu para kredytobiorców mogła pożyczyć o 15.700 zł więcej w porównaniu do listopada 2022 r.

W ciągu ostatnich 9 miesięcy 2022 r. średnia zdolność kredytowa rodziny 2+1 z dochodem na poziomie 10.000 zł miesięcznie zmniejszyła się o blisko 84.550 zł, co w ujęciu procentowym oznacza spadek o 15 p.p. Podobnie, jak w przypadku wcześniejszych wariantów, w grudniu średnia zdolność kredytowa rodziny 2+1 wzrosła o 9.400 zł w porównaniu do listopada 2022 r.

W okresie od kwietnia do grudnia 2022 r. średnia zdolność kredytowa rodziny z dwójką dzieci stopniała o 113.850 zł, co oznacza spadek o 16 p.p. To jedyny scenariusz, w którym w grudniowy wzrost średniej zdolności kredytowej miał charakter kosmetyczny – była ona wyższa o zaledwie 1.000 zł w porównaniu do listopada 2022 r.

– W okresie od kwietnia do grudnia 2022 r. nastąpił dynamiczny spadek średniej zdolności kredytowej wszystkich analizowanych grup kredytobiorców – singla, pary, rodziny z jednym i z dwójką dzieci. Warto jednak zaznaczyć, że ostatni miesiąc roku dał nadzieję na zmianę niekorzystnego trendu. W grudniu średnia zdolność kredytowa singla, pary oraz rodziny 2+1 wzrosła w o 8% w stosunku do listopada 2022 r. W przypadku rodziny 2+2 wzrost był kosmetyczny i wyniósł 0,2%. Rozwinięcie pozytywnego scenariusza w 2023 r. może wspierać m.in. złagodzenie przez UKNF warunków oceny zdolności kredytowej dla kredytów z częściowo stałą stopą procentową oraz dalszy spadek indeksu WIBOR – mówi Bartłomiej Borucki, Ekspert rankomat.pl.

– W okresie od kwietnia do grudnia 2022 r. nastąpił dynamiczny spadek średniej zdolności kredytowej wszystkich analizowanych grup kredytobiorców – singla, pary, rodziny z jednym i z dwójką dzieci. Warto jednak zaznaczyć, że ostatni miesiąc roku dał nadzieję na zmianę niekorzystnego trendu. W grudniu średnia zdolność kredytowa singla, pary oraz rodziny 2+1 wzrosła w o 8% w stosunku do listopada 2022 r. W przypadku rodziny 2+2 wzrost był kosmetyczny i wyniósł 0,2%. Rozwinięcie pozytywnego scenariusza w 2023 r. może wspierać m.in. złagodzenie przez UKNF warunków oceny zdolności kredytowej dla kredytów z częściowo stałą stopą procentową oraz dalszy spadek indeksu WIBOR – mówi Bartłomiej Borucki, Ekspert rankomat.pl.

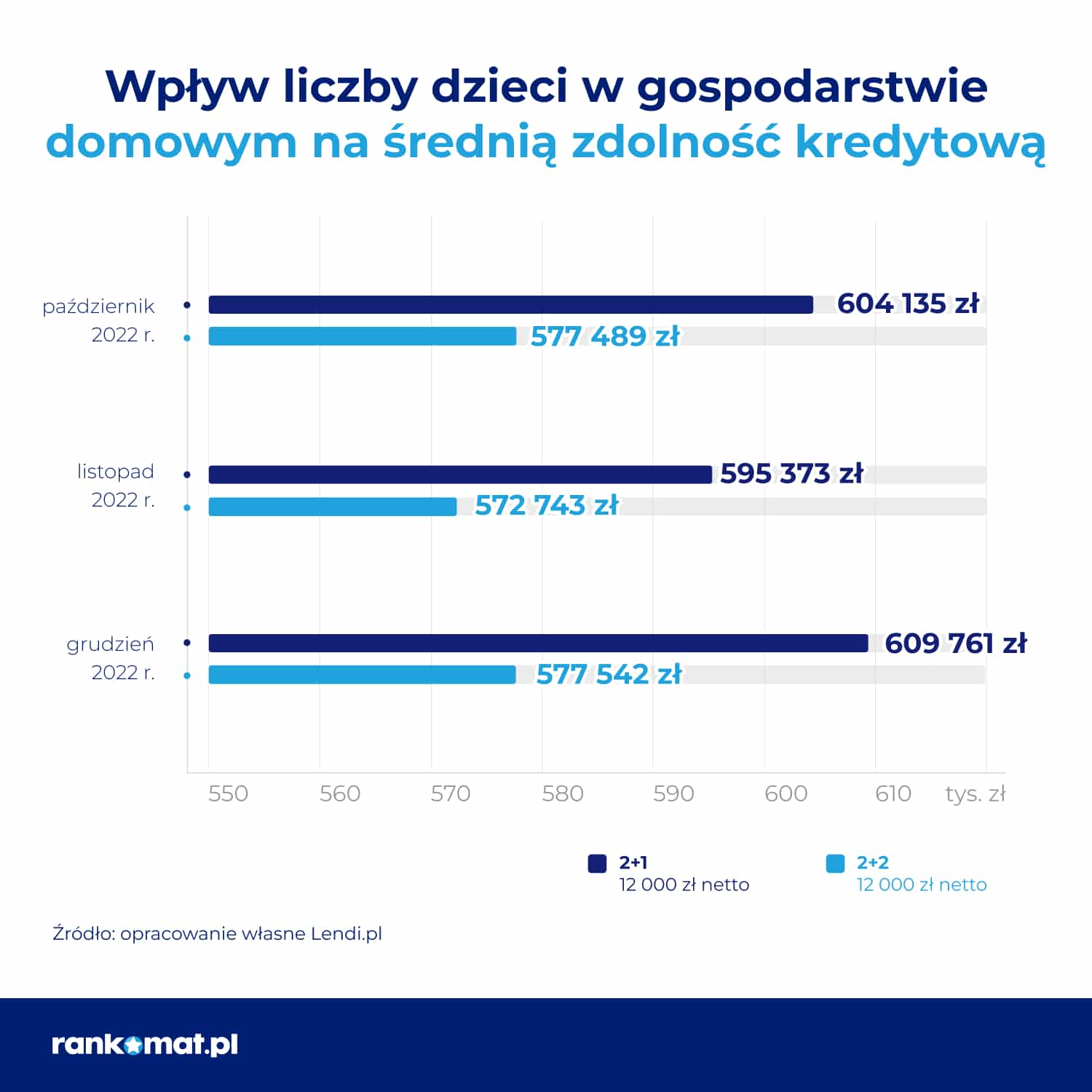

Liczba dzieci w gospodarstwie domowym ma wpływ na średnią zdolność kredytową

Para z jednym dzieckiem może liczyć na wyższą kwotę kredytu niż rodzina z dwójką dzieci. W celach porównawczych dochody obu rodzin są takie same i wynoszą 12.000 zł netto miesięcznie. Średnia zdolność kredytowa rodziny 2+2 była niższa o:

- 26 646 zł w październiku 2022 r.

- 22 630 zł w listopadzie 2022 r.

- 32 219 zł w grudniu 2022 r.

Możliwa jest sytuacja, w której rodzina z dwójką dzieci będzie mieć wyższą zdolność kredytową niż rodzina z jednym dzieckiem. Taki scenariusz może wynikać z akceptacji przez bank dodatkowego wsparcia w ramach programu “Rodzina 500+”.

Możliwa jest sytuacja, w której rodzina z dwójką dzieci będzie mieć wyższą zdolność kredytową niż rodzina z jednym dzieckiem. Taki scenariusz może wynikać z akceptacji przez bank dodatkowego wsparcia w ramach programu “Rodzina 500+”.

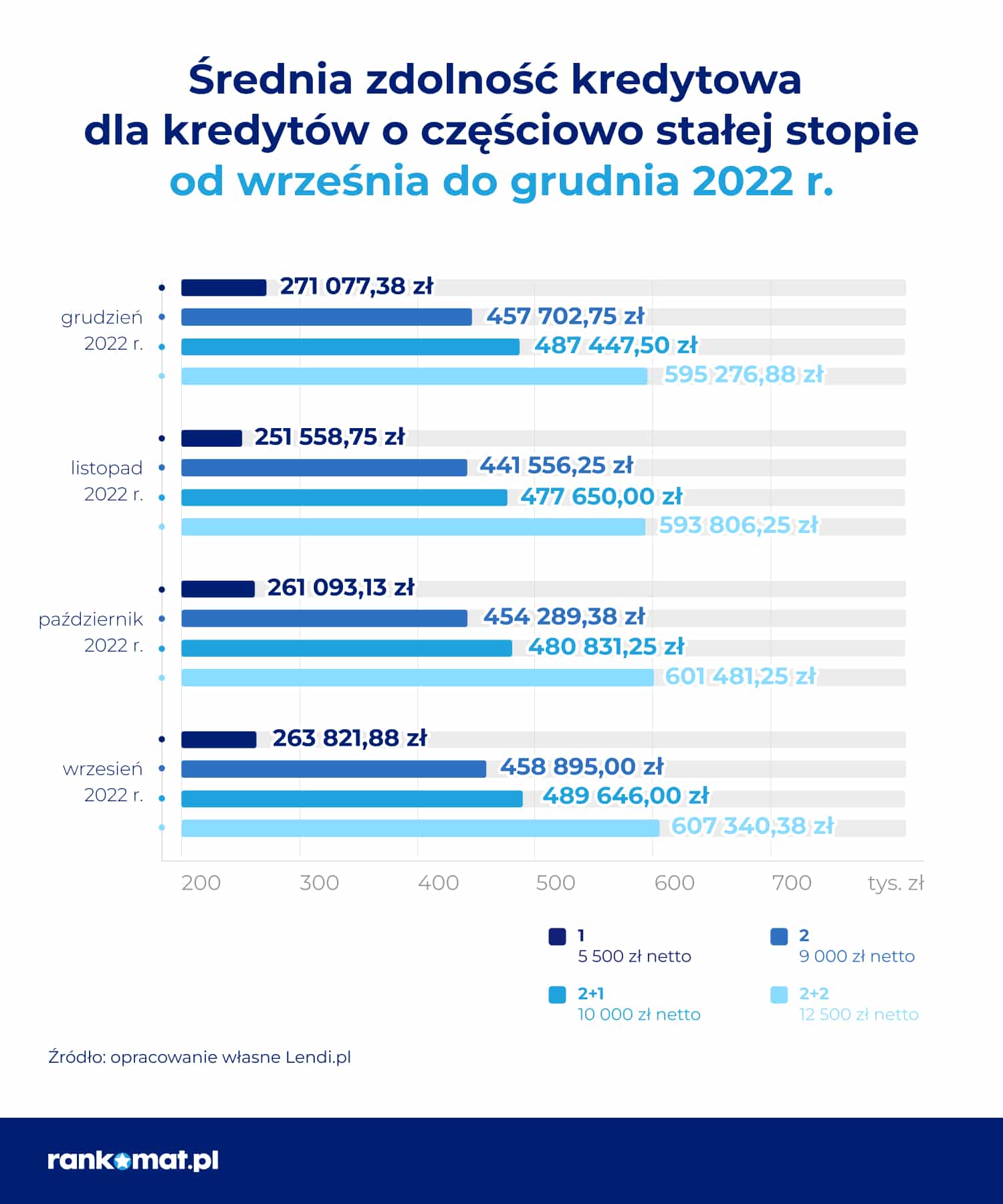

Jak zmieniała się średnia zdolność kredytowa dla kredytów z częściowo stałym oprocentowaniem?

Banki mają obowiązek oferować kredyty hipoteczne z częściowo stałym oprocentowaniem. W zależności od propozycji stopa procentowa może być zablokowana na okres od 5 do 10 lat. W tym segmencie również nastąpił spadek średniej zdolności kredytowej z wyjątkiem grudnia, w którym nastąpiło odwrócenie negatywnego trendu. Obserwacja ta dotyczy wszystkich analizowanych w raporcie scenariuszy.

Spadek stopy WIBOR 3M ulgą dla kredytobiorców hipotecznych

Zaobserwowany w IV kwartale 2022 r. spadek stopy WIBOR przełożył się w grudniu na obniżenie wysokości miesięcznych rat kredytów hipotecznych z oprocentowaniem zmiennym. Jest jeszcze za wcześnie, aby mówić o trwałym odwróceniu trendu, jednak zmiana ta daje nadzieje na zmniejszenie kosztów generowanych przez zaciągnięte zobowiązanie hipoteczne.

– Dla kredytów hipotecznych udzielonych w okresie historycznie niskich stóp procentowych miesięczna rata wzrosła o ponad 113%. W ostatnich miesiącach podwyżki rat kredytów hipotecznych ze zmienną stopą procentową jednak wyhamowały. W okresie od 30 września do 31 grudnia 2022 r. WIBOR 3M spadł o 0,19 p.p. Dla kredytu z oprocentowaniem zmiennym, na kwotę 500 000 zł, na 30 lat, z LTV 80% i 2% marżą, miesięczna rata, z doliczonymi kosztami ubezpieczeń, mogła obniżyć się średnio o 69 zł – z 4 296 zł na 4 227 zł. Być może to pierwszy sygnał, że mamy do czynienia ze zbliżającym się końcem cyklu zaostrzenia polityki kredytowej zapoczątkowanej w październiku 2021 r. – mówi Piotr Borkowski, Analityk Biznesowy, Lendi.

Co czeka kredytobiorców hipotecznych w 2023 roku?

Przeprowadzone w trakcie tworzenia Barometru Hipotecznego obserwacje, prowadzą do ostrożnych wniosków związanych z sytuacją na rynku kredytów hipotecznych w 2023 r. Z jednej strony, takie zjawiska, jak zapowiedziany koniec zaostrzania polityki kredytowej oraz wyhamowanie podwyżek stóp procentowych w obliczu coraz niższej inflacji, prowadzić będą do odbudowy zdolności kredytowej klientów banków i wzrostu popytu na kredyty hipoteczne.

Z drugiej strony niepewność gospodarcza w dalszym ciągu wiązać się będzie z ryzkiem dalszego zaostrzania polityki pieniężnej przez RPP. Przełoży się to negatywnie zarówno na sytuację kredytobiorców spłacających już kredyty hipoteczne ze zmiennym oprocentowaniem, jak i na możliwości osób planujących wnioskować o zobowiązania tego typu.

Niewątpliwie duże nadzieje zarówno wśród potencjalnych kredytobiorców, jak i podmiotów pośrednictwa kredytowego oraz w środowisku bankowym wywołał komunikat Urzędu Komisji Nadzoru Finansowego z 7 lutego br. o obniżeniu buforu do liczenia zdolności kredytowej. Powrót do stawki 2,5 p.p. otwiera przed wieloma Polakami szansę na uzyskanie finansowania i zgodnie z ostrożnymi szacunkami instytucji wzrost liczby kredytów o ok. 20-30%.

***

Raport Barometr Hipoteczny powstał w oparciu o dane z platformy i porównywarki kredytów hipotecznych lendi.pl. Do analizy posłużyły dane w oparciu o obliczoną zdolność kredytową potencjalnych kredytobiorców dla 4 modelowych scenariuszy w okresie od 01.04.2022 r. do 31.12.2022 r.