- Kontrakty terminowe na miedź (HG Copper futures) notowane w Nowym Jorku wzrosły o ponad 5% po sugestii Donalda Trumpa, że import tego metalu – podobnie jak aluminium i stali – może zostać objęty 25-procentowym cłem.

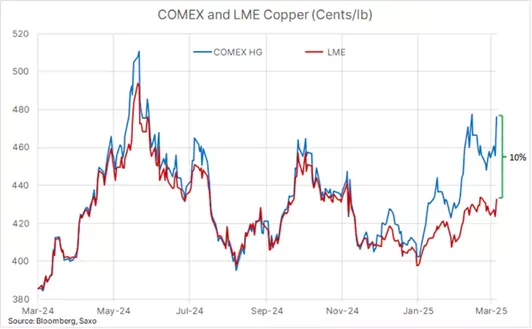

- Początkowa reakcja rynku spowodowała skok notowań kontraktów terminowych na miedź HG, które zaczęły być notowane około 10% premią względem cen na Londyńskiej Giełdzie Metali (LME), co dodatkowo zwiększyło oderwanie amerykańskich notowań od cen międzynarodowych.

- Choć ewentualne cła mogą trwale podnieść ceny miedzi w USA powyżej poziomów światowych, obecna zwyżka może być przedwczesna – postępowanie w ramach Sekcji 232 Ustawy o Rozwoju Handlu zazwyczaj trwa miesiące.

- Obecne wysokie poziomy cenowe nie odzwierciedlają fundamentów podaży i popytu, jednak analitycy Saxo utrzymują długoterminową byczą prognozę dla rynku miedzi. Transformacja energetyczna, napędzająca popyt na energię i przewody elektryczne, będzie wspierać trend wzrostowy w nadchodzących latach.

Ole Hansen, Dyrektor ds. strategii rynku surowców w Saxo Bank komentuje, że globalne rynki finansowe pozostają w stanie wysokiej niepewności, reagując na nieustanny napływ informacji dotyczących polityki administracji Trumpa. Na rynkach surowcowych obserwujemy zróżnicowaną reakcję cen na perspektywę amerykańskich ceł importowych i potencjalnych działań odwetowych ze strony głównych partnerów handlowych, w tym Kanady, Meksyku i Chin.

Cena ropy naftowej spada w obliczu obaw, że globalna wojna handlowa może negatywnie wpłynąć na wzrost gospodarczy i tym samym na popyt na paliwa. Tymczasem ceny wielu amerykańskich produktów rolnych, w tym kukurydzy, soi, pszenicy i bawełny, znalazły się pod presją po tym, jak Chiny – największy odbiorca tych towarów – nałożyły cła odwetowe na szereg towarów rolnych pochodzących z USA.

W swoim 100-minutowym wystąpieniu przed Kongresem Donald Trump bronił planów gospodarczych swojej administracji, zapowiadając szeroko zakrojone cięcia podatkowe i ograniczenie wydatków budżetowych. Jednocześnie powtórzył zamiar wprowadzenia, w imię bezpieczeństwa narodowego, 25-procentowych ceł na import aluminium, stali oraz – co kluczowe – miedzi.

Kontrakty terminowe na miedź HG notowane w Nowym Jorku wzrosły o ponad 5% po zapowiedzi objęcia tego metalu wysokim cłem. Jeśli decyzja ta wejdzie w życie, może doprowadzić do dalszego wzrostu różnicy cen między rynkiem nowojorskim a międzynarodowymi benchmarkami w Londynie i Szanghaju. Początkowa reakcja spowodowała skok notowań kontraktów terminowych na miedź HG, które osiągnęły 10% premię względem cen na Londyńskiej Giełdzie Metali (LME), zanim aktywność arbitrażowa skłoniła traderów do wykorzystania szerokiego i potencjalnie przedwczesnego wzrostu.

Kontrakty terminowe na miedź – COMEX vs. LME

Choć prezydent USA już podpisał dekret wykonawczy nakładający 25-procentowe cła na import aluminium i stali od 12 marca, reakcja rynku miedzi może być przedwczesna. Wynika to z faktu, że postępowanie prowadzone w ramach Sekcji 232 Ustawy o Rozwoju Handlu zwykle trwa miesiące, zanim zostanie zakończone. Oznacza to, że rzeczywisty wpływ na ceny pojawi się z opóźnieniem względem tego, co obecnie wycenia rynek.

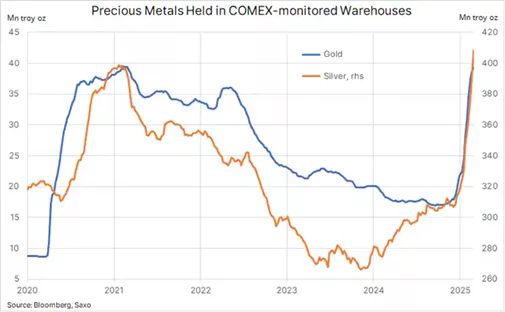

Jednak 25-procentowe cło wyraźnie nie było tym, czego spodziewał się rynek, a teraz traderzy gorączkowo próbują uwzględnić właściwy poziom cen – jakikolwiek by on nie był. Bez względu na finalną decyzję dotyczącą wysokości ceł (lub nawet ich ewentualnego zniesienia), zakłócenia w globalnych przepływach handlowych są już faktem. Widać to wyraźnie na rynku metali szlachetnych, gdzie od kilku tygodni obserwujemy masowe przenoszenie milionów uncji srebra i sztab złota do skarbców w USA, w celu uniknięcia opłat celnych na importowane metale, które służą do zabezpieczania krótkich pozycji na rynku futures COMEX.

W dzisiejszych notowaniach ponownie widzimy poszerzanie się spreadu między cenami spot a kontraktami futures na srebro, co wynika z dynamicznego wzrostu cen miedzi w Nowym Jorku oraz niepewności co do tego, czy cła obejmą również srebro. Tymczasem złoto ustabilizowało się po masowym transferze fizycznych zapasów, który spowodował gwałtowny wzrost monitorowanych przez COMEX rezerw do poziomów nienotowanych od zakłóceń w transatlantyckich przepływach z czasów pandemii COVID-19 w 2021 roku.

Rezerwy srebra i złota w magazynach monitorowanych przez COMEX

W najbliższej przyszłości, aż do momentu oficjalnego ogłoszenia poziomu ceł, rynek miedzi w USA prawdopodobnie będzie wykazywał zwiększoną zmienność – częściowo oddziałującą też na londyński rynek. Globalna presja na pozyskanie miedzi, którą można dostarczyć do USA przed wejściem ceł w życie, będzie wspierać ceny. Na giełdzie LME widoczne będzie uszczuplenie zapasów, co już znajduje odzwierciedlenie w spreadzie spot-trzymiesięcznym.

Po długim okresie wysokiej podaży, spread ten utrzymywał się w szerokim contango – co stanowi oznaką dobrze zaopatrzonego rynku. Jednak po raz pierwszy od 18 miesięcy spread uległ znacznemu zawężeniu i osiągnął poziom neutralny (flat).

Analitycy Saxo utrzymują długoterminową byczą perspektywę dla rynku miedzi. Wynika ona m.in. z transformacji energetycznej, która spowoduje gwałtowny wzrost zapotrzebowania na energię elektryczną – szczególnie w sektorze pojazdów elektrycznych (EV), centrów danych oraz systemów chłodzenia w związku z rosnącymi temperaturami na świecie.

Jednak w obecnej sytuacji obserwowane poziomy cenowe nie odzwierciedlają fundamentów podaży i popytu, a jedynie krótkoterminową konieczność relokacji metali w celu uniknięcia taryf celnych. Paradoksalnie, w krótkim okresie może to nieznacznie negatywnie wpłynąć na globalne prognozy popytu.