Równo dekadę temu – 14 października 2011 roku, Polacy płacili za uncję złota ok. 5215 zł, dziś uncja kruszcu kosztuje ok. 7080 zł. Polscy inwestorzy, którzy postawili wtedy na złoto dziś mogą się cieszyć zwrotem rzędu 36%, a przede wszystkim – utrzymaniem siły nabywczej swojego majątku.

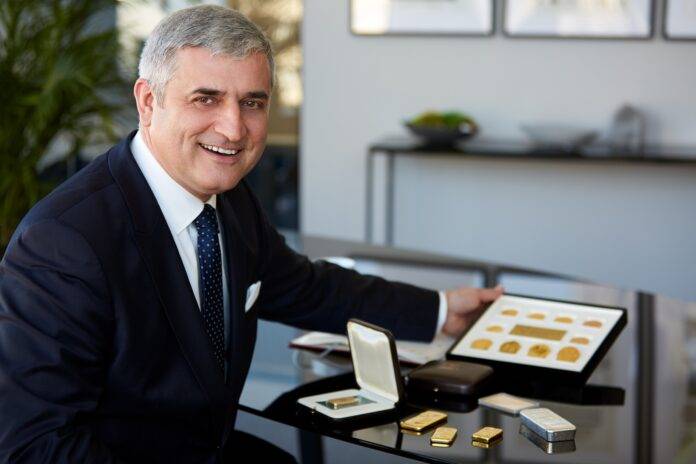

Choć w ostatnich kilku miesiącach cena złota utrzymuje się na względnie stałym poziomie 6800-7000 zł za uncję, popyt na to aktywo rośnie. Dlaczego? Siła nabywcza złota systematycznie wzrasta. Warto pamiętać, że inwestycja w kruszec największe zyski przynosi, jeśli rozpatrywać ją będziemy w dłuższym horyzoncie czasowym. W latach 70. za garnitur zapłacilibyśmy 1 uncją złota lub 35 dolarami. Dziś za garnitur dobrej marki spokojnie moglibyśmy zapłacić tą samą uncją złota (ok. 7000 złotych), jednak 35 dolarów nie wystarczyłoby nawet na dobry krawat. O tym jak inwestować w złoto opowiada Jarosław Żołędowski, Prezes Zarządu Mennicy Skarbowej – największego w Polsce dealera złota inwestycyjnego i innych metali szlachetnych.

W 1929 r. można było kupić Maybacha za niewiele ponad 2500 USD, czyli równowartość 122 uncji złota. Dziś, po ponad 90 latach, podobna ilość tego kruszcu w zupełności wystarczyłaby na zakup Mercedesa Klasy S, czego z pewnością nie można powiedzieć o kwocie 2500 USD.

Złoto od zawsze traktowane było jako najlepsza lokata kapitału – bezpieczna przystań, inwestycja odporna na wahania koniunktury. Kruszec „trzyma wartość” znacznie lepiej niż papierowy pieniądz, akcje czy obligacje. To długotrwała lokata kapitału pozwalająca na ochronę przed inflacją w czasach kryzysu czy dekoniunktury. Dlaczego tak się dzieje?

Choć cena kruszcu ulega wahaniom, wartość złota systematycznie wzrasta – jego zasoby są ograniczone, a koszty eksploatacji złóż rosną. Idąc tym tropem przyjmuje się, że cena złota nie powinna spaść poniżej wydatków związanych z jego wydobyciem. Kruszcu, w przeciwieństwie do papierowych pieniędzy, nie można też dodrukować, co również przekłada się na jego wartość. Dodatkowo na wartość złota wpływa fakt, że to aktywo, które ma postać fizyczną – nigdy nie zbankrutuje tak jak spółka, której akcje będziemy mieć w portfelu czy tak jak bank, w którym założymy lokatę.

– Inwestycja w złoto jest dobrym zabezpieczeniem kapitału. Jego wartość w czasach prosperity systematycznie rośnie, natomiast w momencie nagłego załamania, dekoniunktury, cena szybuje w górę. Dzieje się tak dlatego, że inwestorzy w chwili kryzysu sięgają po bezpieczne aktywa, a wśród nich największą pewność daje właśnie złoto. Decydując się na taką inwestycję warto jednak pamiętać, że jej opłacalność jest zależna od sytuacji geopolitycznej w momencie kupna-sprzedaży. Największe zyski metal przynosi w długim horyzoncie czasowym – analizując kurs złota w ciągu ostatnich 15 czy 20 lat widać, jak jego siła nabywcza systematycznie rośnie. Nie można też zapominać, że ten kruszec jest aktywem bardzo płynnym – mówi Jarosław Żołędowski, Prezes Zarządu Mennicy Skarbowej.

Jak więc inwestować w złoto aby nie stracić? Po pierwsze należy traktować metal jako długoterminową lokatę kapitału. W krótkim okresie kurs złota może ulegać wahaniom kilku- czy nawet kilkunasto- procentowym w górę lub, co gorsza, w dół. Warto jednak podkreślić, że takie wahania w dłuższym horyzoncie czasowym nie wpływają na spadek wartości złota. Mając to na uwadze trzeba uzbroić się w cierpliwość i zbyt pochopnie nie rezygnować z inwestycji.

Po drugie warto pamiętać, że złoto jest aktywem bardzo płynnym – na tyle powszechnym, że dziś sprzedać je można niemal w każdym miejscu na świecie. Warto pamiętać, że najłatwiej i najszybciej jest spieniężyć mniejsze ilości kruszcu – na pewno łatwiej sprzedamy kilka uncjowych sztabek, niż jedną większą. Dobrą strategią inwestycyjną jest zatem kupowanie mniejszych gramatur, najlepiej w regularnych odstępach czasu. Pozwoli to nie tylko na efektywne zarządzanie lokatą kapitału – ułatwi późniejszą sprzedaż kruszcu – lecz także na zniwelowanie wpływu wahań kursu na ostateczny zwrot z inwestycji. Złoto traktowane jest przez rynki jako bezpieczna lokata kapitału – trzymającego wartość nawet w warunkach podwyższonego ryzyka: kryzysów finansowych, politycznych czy innych zawirowań.