- Niepewność związana z wieloma czynnikami, w tym m.in. wyborami prezydenckimi w USA, będzie nadal wspierać popyt na metale inwestycyjne. Ważną rolę może odegrać srebro, o ile pojawiające się oznaki stabilizacji popytu na metale przemysłowe w Chinach utrzymają się.

- Sektor energetyczny będzie bacznie obserwować nadchodzące wybory, ponieważ obaj kandydaci mają odmienne stanowiska w kwestii tradycyjnych i odnawialnych źródeł energii. Po długim okresie, w którym ceny ropy oscylowały wokół 80 USD, obecnie cena ropy Brent utrzymuje się w przedziale 70 USD.

- Oczekujemy dalszych, choć na tym etapie niespektakularnych, wzrostów cen miedzi, wspieranych przez niższe koszty finansowania w związku z obniżkami stóp procentowych przez Rezerwę Federalną USA, co dodatkowo zmniejsza ryzyko recesji. Stabilizujące się perspektywy wzrostu w Chinach, wspierane przez działania rządu, oraz utrzymujący się popyt związany z zieloną transformacją także przyczyniają się do tego trendu.

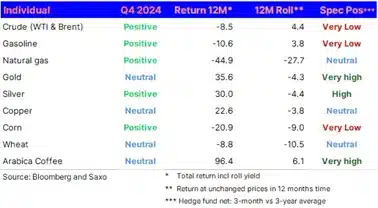

Na początku 2024 roku nasze analizy koncentrowały się na sektorze metali, dla którego przewidywaliśmy bardzo pozytywne perspektywy w najbliższym horyzoncie czasowym, jak i w przyszłości. Po silnym pierwszym półroczu sektor metali szlachetnych, szczególnie złota, kontynuował pięcie się w górę w trzecim kwartale, z uwagi na to, że inwestorzy poszukiwali bezpiecznej przystani w obliczu globalnej niepewności. Kulminacja tendencji wzrostowej nastąpiła we wrześniu, co zbiegło się z rozpoczęciem cyklu obniżania stóp procentowych w Stanach Zjednoczonych. Z kolei, sektory energii oraz metali przemysłowych, które są silnie uzależnione od wzrostu gospodarczego, napotkały trudności. Problemy te były efektem pogłębiającego się spowolnienia gospodarczego w Chinach oraz rosnącego ryzyka recesji w innych regionach, szczególnie w Europie.

Na chwilę obecną Bloomberg Commodity Total Return Index wzrósł o około 3,5% w skali roku, przy czym silne wzrosty odnotowano w sektorze metali szlachetnych, surowców rolnych, a w mniejszym stopniu metali przemysłowych, które zostały zrównoważone przez straty w sektorze energetycznym, a zwłaszcza w sektorze zbóż, gdzie ceny pozostają niskie po kolejnym roku wysokiej produkcji. Niekorzystne warunki pogodowe przyczyniły się do znacznych wzrostów cen kawy, kakao i cukru; jednakże nie zmienia to faktu, że dotychczasowy rok należy do metali, zwłaszcza złota i srebra. Cieszą się one szczególnym zainteresowaniem inwestorów, co może wskazywać na ich stabilną pozycję w obliczu zmieniających się warunków rynkowych.

Na skróty:

Wpływ wyborów na ceny surowców

Sektor energetyczny z uwagą śledzi nadchodzące wybory prezydenckie w USA z uwagi na diametralnie różne podejścia do tradycyjnych i odnawialnych źródeł energii wśród kandydatów. Polityka Trumpa wspierająca sektor energetyczny może z czasem wywierać presję na spadek cen energii z powodu wyższej produkcji, jednocześnie wywierając nacisk na OPEC+, aby utrzymywał ceny na stabilnym poziomie. Z drugiej strony, prezydentura Kamali Harris kontynuowałaby politykę promującą elektryfikację transportu oraz rozwój odnawialnych źródeł energii. Te zmiany wymagają znacznych ilości metali niezbędnych do zielonej transformacji, takich jak miedź, lit, srebro, aluminium i kobalt.

Ogólnie rzecz biorąc, ryzyko znacznych, niefinansowanych wydatków rządowych — niezależnie od tego, czy dotyczą one infrastruktury, odnawialnych źródeł energii, czy programów socjalnych — oraz napięcia w handlu między USA a Chinami, a także obniżki podatków mogą budzić nowe obawy dotyczące inflacji i rosnącego poziomu zadłużenia publicznego. Taki kontekst skłania inwestorów do spekulacji, że metale inwestycyjne, takie jak złoto, mogą znaleźć wsparcie niezależnie od wyniku wyborów. W przypadku, gdy wyniki wyborów w USA doprowadzą do klinczu w Kongresie, nawet ograniczone wydatki fiskalne mogą zwiększyć ryzyko recesji. W takim scenariuszu może być konieczne podjęcie bardziej zdecydowanych działań przez Fed w zakresie luzowania polityki monetarnej, co również wpłynie na wsparcie cen złota.

Złoto i srebro mają większe możliwości

Tuż za progiem ostatniego kwartału roku oraz w kontekście zbliżających się wyborów prezydenckich, obserwujemy, że wiele czynników niepewności nadal sprzyja popytowi na metale inwestycyjne, zwłaszcza srebro. Kluczowe będzie utrzymanie stabilnego zapotrzebowania na metale przemysłowe w Chinach. Inwestorzy są skłonni płacić rekordowe ceny za złoto, co jest wynikiem obaw związanych z sytuacją globalną – od rosnących wydatków rządowych, przez napięcia geopolityczne, aż po tendencje do „dedolaryzacji” ze strony banków centralnych. Złoto postrzegane jest jako bezpieczna przystań w czasach kryzysu. Warto także zauważyć, że cykl obniżek stóp procentowych przez Rezerwę Federalną USA wspiera ten trend, co może prowadzić do dalszego wzrostu cen metali szlachetnych.

Biorąc pod uwagę, że obecne podstawowe trendy popytowe będą się utrzymywać, przewidujemy dalszy wzrost cen złota zarówno do końca roku, jak i w 2025 roku. Istnieje znaczący potencjał do osiągnięcia rekordowej granicy 3000 USD. Srebro, wspierane przez stabilizujący się sektor metali przemysłowych, może osiągnąć jeszcze lepsze wyniki. Jego relatywnie niska cena w porównaniu do złota stwarza możliwości wzrostu, co może doprowadzić do osiągnięcia poziomu 40 USD w przyszłym roku. Ta konserwatywna prognoza zakłada stosunek cen złota do srebra na poziomie 75, w porównaniu do obecnego poziomu wynoszącego około 83.

Perspektywa popytu na ropę jest słaba, co wymusza przesunięcie w dół zakresu cen

Wrześniowy spadek cen ropy Brent poniżej 70 USD okazał się stosunkowo krótkotrwały. Rynek doszedł do wniosku, że przy tak niskich cenach oraz rekordowych krótkich pozycjach funduszy hedgingowych, dalszy spadek byłby uzasadniony jedynie wobec wystąpienia recesji. Szacujemy, że prawdopodobieństwo recesji w USA w 2025 roku wynosi jedynie 25%, chociaż wpływ wyższych stóp procentowych pozostaje niepewny. Mimo pewnych oznak osłabienia gospodarki, kluczowe wskaźniki, takie jak wzrost gospodarczy, inwestycje oraz liczba ofert pracy, wskazują na to, że gospodarka nie znajduje się jeszcze w recesji.

Jednak połączenie silnego wzrostu produkcji poza OPEC+ i słabego popytu, szczególnie w Chinach, gdzie wzrost zapotrzebowania w 2024 roku spowolnił do kilkuset tysięcy baryłek dziennie w porównaniu z około 1,3 miliona baryłek dziennie w 2023 roku, prawdopodobnie ograniczy potencjał wzrostu w nadchodzących miesiącach. Część uwagi w kontekście podaży skupia się na Libii, gdzie długotrwałe zakłócenia dostaw mogą pomóc w zacieśnieniu rynku, oraz na OPEC+, które może opóźnić planowane zwiększenie produkcji, przewidziane na grudzień. W tym roku ceny ropy Brent utrzymywały się w okolicach 80 USD, natomiast uważamy, że powyższe czynniki wskazują na dalszą oscylację wokół 70 USD w przewidywalnej przyszłości, z ewentualnym wzrostem spowodowanym wydarzeniami geopolitycznymi lub odbudową popytu w Chinach.

Popyt na miedź wraca do normy po znacznym spadku, który miał miejsce w połowie roku

Ceny miedzi ustabilizowały się po spadku, który miał miejsce w połowie roku, po krótkotrwałym wzroście do rekordowych poziomów pod koniec maja. Ten wzrost był głównie efektem spekulacji inwestorów, którzy przewidywali wyższe ceny w związku z rosnącym popytem wynikającym z transformacji energetycznej oraz oczekiwanym wzrostem zapotrzebowania na energię w centrach danych związanych ze sztuczną inteligencją. Spadek cen od maja do sierpnia został dodatkowo pogłębiony przez rosnące zapasy miedzi w magazynach kontrolowanych przez główne giełdy, zwłaszcza w Chinach, co zostało uznane za oznakę słabego popytu. Ostatecznie doprowadziło to do obniżenia cen do poziomu, który teraz zaczyna stymulować ponowny wzrost popytu.

Moim zdaniem, w miarę stabilizacji perspektyw popytu uwaga zaczyna koncentrować się na problemach po stronie podaży, szczególnie po obniżeniu prognoz produkcji w Chile i Peru, które są dwoma największymi światowymi dostawcami miedzi. Szczególnie, że w kolejnych miesiącach przewidujemy, że połączenie niższych kosztów finansowania wynikających z obniżek stóp procentowych przez Rezerwę Federalną USA, uniknięcie recesji w Stanach Zjednoczonych, stabilizacja wzrostu gospodarczego w Chinach dzięki wsparciu rządowemu oraz stały popyt związany z transformacją ekologiczną będą wspierać ceny. To stwarza możliwość dalszego wzrostu, choć nie tak spektakularnego jak te, które obserwowaliśmy na początku 2024 roku.

Ole Hansen, Dyrektor ds. strategii rynku surowców Saxo