- Raport o inflacji w USA i decyzja Fed: chociaż rynek po części obstawia znaczne cięcia stóp procentowych przez Fed, najnowszy raport o inflacji oraz inne wskaźniki ekonomiczne nie uzasadniają natychmiastowej potrzeby agresywnych działań ze strony organu.

- Cięcie stóp procentowych przez ECB: Europejski Bank Centralny obniżył stopy o 25 punktów bazowych. Obawy dotyczące wzrostu wynagrodzeń sugerują jednak, że mogą nastąpić kolejne cięcia, jeśli warunki gospodarcze się pogorszą.

- DSV nabył Schenkera: to istotna transakcja, która wzmocni globalną obecność DSV w logistyce, jednak połączenie wiąże się z ryzykiem operacyjnym.

- W tym tygodniu: w nadchodzących dniach kluczowe wydarzenia to wyniki finansowe FedEx, decyzja FOMC w sprawie stóp procentowych oraz publikacja danych ZEW. Rynki będą szczególnie uważnie śledzić sygnały i prognozy płynące z Fed.

Raport inflacyjny USA sprzeczny z oczekiwanymi przez rynek decyzjami Fed

Opublikowany w zeszłym tygodniu raport inflacyjny USA za sierpień jest ostatnim kompleksowym wskaźnikiem makroekonomicznym przed środową decyzją Fed. Podczas gdy konsensus ekonomistów wskazuje cięcie o 25 pb, rynek szacuje 55% prawdopodobieństwa cięcia o 25 pb i 45% o 50 pb. Nie stawia więc z pełnym przekonaniem na cięcie o 50 pb i gdyby Fed zdecydował się na to rozwiązanie, byłoby ono uznane za nietypowe i zostałoby zinterpretowane jako zaskakujący jastrzębi ruch. Warto jednak zauważyć, że w dłuższej perspektywie rynek oczekuje agresywnej postawy Fed względem stóp procentowych, zakładając 6 cięć do spotkania w styczniu 2025 r. Musiałoby to oznaczać, że co najmniej dwa z kolejnych czterech spotkań będą obejmować cięcie o 50 pb.

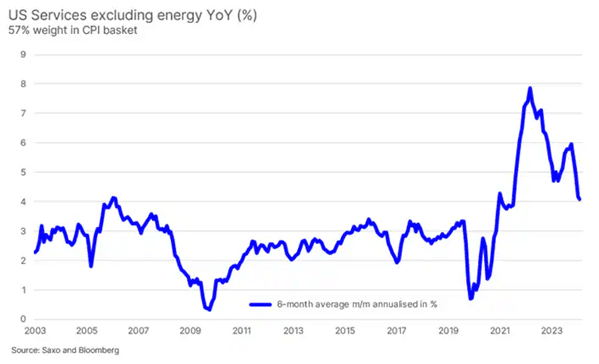

Uważamy, że rynek jest w tym przypadku zbyt agresywny i zbyt pesymistyczny w swojej prognozie dla gospodarki i inflacji, podobnie jak miało to miejsce w poprzednich okresach w tym roku. Przyjrzyjmy się faktom. Raport inflacyjny USA za sierpień pokazał, że inflacja obejmująca usługi z wyłączeniem energii może stabilizować się w USA wokół poziomu 4%. Należy jednak zwrócić uwagę, że potrzebujemy tylko niewielkiego pozytywnego impulsu ze strony sektorów energii, żywności lub produkcji (Chiny), aby sytuacja inflacyjna nagle się pogorszyła. Dane o ofertach pracy w USA również ustabilizowały się w ciągu ostatnich trzech miesięcy. Sugeruje to, że rynek pracy ochłodził się dochodząc do nowej równowagi, ale niekoniecznie takiej, która wpycha gospodarkę w recesję. Dane dotyczące warunków finansowych w USA również uległy znaczącemu złagodzeniu w ostatnich tygodniach. Sugeruje to brak oznak ze strony rynków kredytowych, że gospodarka podąża szybko w złym kierunku. Wreszcie, tygodniowy indeks ekonomiczny Rezerwy Federalnej w Dallas wskazuje na 2% roczny realny wzrost PKB i pozostaje od dwóch miesięcy zaskakująco stabilny plasując się właśnie wokół poziomu 2%.

Fed stoi przed trudnym zadaniem próby wyważenia swojego podejścia, natomiast uważamy, że dane nie uzasadniają jeszcze agresywnych ruchów w polityce stóp procentowych. W swoim przemówieniu na Jackson Hole w 2018 r. prezes Rezerwy Federalnej Jerome Powell zwrócił uwagę na to, jak istotna jest ostrożność w obliczu niepewnych perspektyw gospodarczych. Podkreślił, że decyzje w polityce pieniężnej powinny opierać się na starannej analizie zmieniających się warunków, a nie na sztywnym przestrzeganiu modeli. Powell zauważył również, że zmiany gospodarcze, takie jak dynamika inflacji i bezrobocia, są trudne do wykrycia w czasie rzeczywistym, co dodatkowo komplikuje decyzje polityczne. Ta niepewność wymaga zrównoważonego podejścia, unikania skrajności, ale też nadmiernej ostrożności lub agresywnego zacieśniania polityki. Innymi słowy, Fed będzie działać ostrożnie w kwestii stóp procentowych, dopóki będą do niego napływać raporty inflacyjne podobne do tego za sierpień.

ECB obniża stopy procentowe zgodnie z oczekiwaniami, nie określając klarownie drogi na przyszłość

Zgodnie z przewidywaniami, Europejski Bank Centralny ogłosił w zeszłym tygodniu obniżkę stóp procentowych o 25 pb. Jednak prezes ECB, Christine Lagarde, podkreśliła, że dynamika wynagrodzeń w Europie nadal jest zbyt silna, by Bank mógł podejmować bardziej agresywne działania w polityce stóp procentowych. W związku z tym ECB jest otwarty na kolejną obniżkę w październiku, jednak decyzja ta będzie uzależniona od ewentualnych pogarszających się danych makroekonomicznych. W przeciwnym razie, kolejna obniżka może nastąpić dopiero na posiedzeniu 12 grudnia. Pomimo negatywnych nagłówków dotyczących niemieckiego przemysłu, a zwłaszcza branży motoryzacyjnej, tygodniowy indeks aktywności Bundesbanku sugeruje, że aktywność gospodarcza w ogólnym ujęciu się poprawia.

W tym tygodniu: wyniki FedEx, decyzja FOMC w sprawie stóp procentowych i wskaźnik ZEW

• Wyniki finansowe: Kluczowe ogłoszenia wyników, na które warto zwrócić uwagę w tym tygodniu, to FedEx (czwartek, po zamknięciu rynku) oraz Lennar (czwartek, po zamknięciu rynku). Analitycy oczekują, że FedEx zanotuje niewielki wzrost przychodów o 2% rok do roku, ponieważ popyt pozostaje słaby, a siła cenowa spółki jest niska. Pozytywnym impulsem dla akcji FedEx muszą więc być niespodzianki w redukcji kosztów wynikające z programu transformacyjnego DRIVE, który ma na celu poprawę efektywności i obniżenie kosztów w całej sieci. Oczekuje się, że Lennar wykaże wzrost przychodów o 6% rok do roku, co byłoby drugim z rzędu kwartałem spowolnienia wzrostu. Lennar zmierza w kierunku niskiego wzrostu w roku fiskalnym 2024, który kończy się w listopadzie, z prognozowanym wzrostem przychodów o zaledwie 3,7% rok do roku oraz marżami operacyjnymi wracającymi do poziomów z 2020 r.

• Decyzja FOMC w sprawie stóp procentowych: Fed ogłosi swoją decyzję dotyczącą stóp procentowych w środę o godz. 18:00 GMT. Konsensus ekonomistów zakłada podwyżkę o 25 punktów bazowych. Rynek będzie uważnie śledził wypowiedzi Jerome’a Powella na temat przyszłej ścieżki polityki monetarnej oraz wypowiedzi podczas późniejszej konferencji prasowej. Największy natychmiastowy wpływ na rynki może nastąpić, jeśli Fed zdecyduje się na cięcie stóp o 50 punktów bazowych, co mogłoby uruchomić negatywną narrację na temat stanu gospodarki.

• ZEW: Dane za wrzesień zostaną opublikowane we wtorek o 09:00 GMT. Oczekuje się, że wskaźnik wyniesie 17,0 w porównaniu do 19,2 w sierpniu, co odzwierciedla utrzymujące się problemy w niemieckim przemyśle. Wskazuje na to m.in. decyzja Volkswagena o potencjalnym zamknięciu jednego z zakładów produkcyjnych w Niemczech. Byłby to pierwszy taki przypadek w historii firmy.

Peter Garnry, główny strateg inwestycyjny, Saxo Bank