Co dalej z chińską walutą? Obawy o wpływ juana na największą gospodarkę Azji.

Ubiegły rok był dość trudny dla juana chińskiego (CNY). Na losach waluty zaważyła siła dolara amerykańskiego i konflikt handlowy z USA, a dokładniej obawy o to, jak wpłynie on na największą gospodarkę Azji.

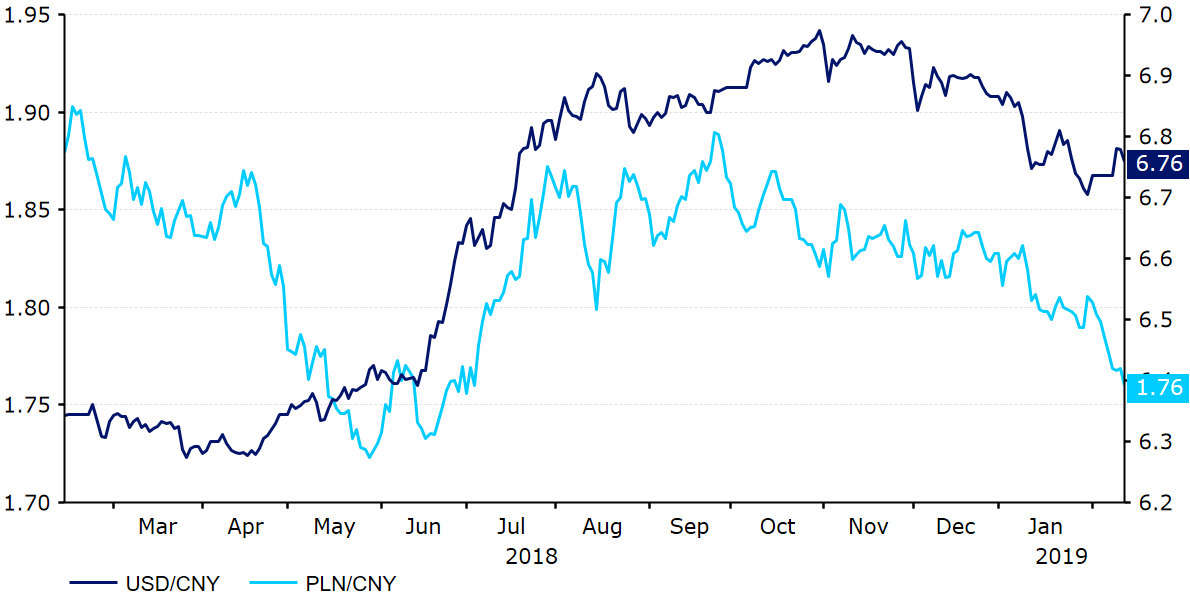

W 2018 roku juan w relacji do dolara amerykańskiego osłabił się o ponad 5% – w październiku kurs waluty Chin w parze z USD otarł się o najniższą wartość od ponad dekady (Wykres 1). Jednak nawet w obliczu konfliktu handlowego i napływu względnie słabych danych ekonomicznych juan chiński nie zasługuje na miano najgorzej radzącej sobie waluty Azji w ostatnim roku. CNY okazał się silniejszy od wielu innych walut regionu, kończąc ubiegły rok lekkim umocnieniem w relacji do polskiego złotego.

Wykres 1: Kurs USD/CNY i PLN/CNY (luty ’18 – luty ’19)

Najważniejszym czynnikiem wpływającym na juana chińskiego w ostatnich miesiącach był niepokój związany z możliwością wystąpienia pełnej otwartej wojny handlowej między Stanami Zjednoczonymi a Chinami. Ciężar ryzyka konfliktu między obiema gospodarkami leżał głównie po stronie Chin – około 20% przychodów z eksportu kraju pochodzi bowiem ze Stanów Zjednoczonych. Od kiedy Donald Trump został prezydentem USA kilkakrotnie nałożył na Chiny cła, grożąc kolejnymi.

Poniżej wymieniamy najważniejsze działania Trumpa:

- marzec 2018: nałożenie 25-procentowego i 10-procentowego cła, odpowiednio na import wyrobów ze stali i aluminium

- czerwiec 2018: nałożenie 25-procentowego cła na równowartość chińskich towarów o wartości ok. 50 mld USD, głównie dóbr przemysłowych

- lipiec 2018: Trump grozi ocleniem całości chińskiego importu

- wrzesień 2018: nałożenie 10-procentowego cła na kolejne 6000 towarów importowanych z Chin, o wartości ok. 200 mld USD

Chiny odpowiedziały na amerykańskie cła nałożeniem własnych opłat, aczkolwiek ich „siła rażenia” była ograniczona. Niepokój związany z rozwojem konfliktu handlowego osłabł jednak po względnie owocnym spotkaniu Trumpa z przewodniczącym Chińskiej Republiki Ludowej, Xi Jinpingiem pod koniec listopada. Po rozmowie głów państw ogłoszony został 3-miesięczny okres „zawieszenia broni”, podczas którego państwa zobowiązały się nie nakładać dodatkowych ceł. O ile ta decyzja nie jest równoznaczna z zawarciem porozumienia handlowego między obiema potęgami gospodarczymi, postęp w negocjacjach sygnalizuje, że takie porozumienie może być na horyzoncie. Nadal uważamy, że niepokój rynku związany z wojną handlową jest przesadzony, a administracja Trumpa nie ma zamiaru w istotny sposób zaburzać handlu międzynarodowego.

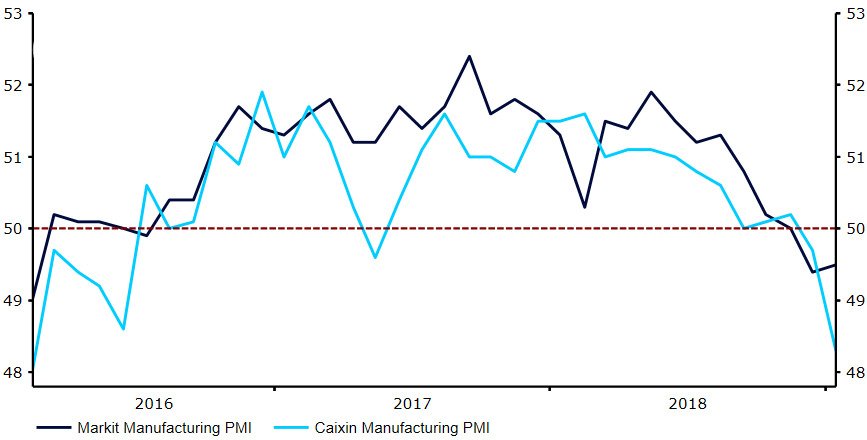

Nie można jednak nie brać pod uwagę niepewności, zwłaszcza, że zdążyła ona już wstępnie wpłynąć na odczyty makroekonomiczne napływające z Chin. Niedawne odczyty indeksów aktywności biznesowej PMI były dość słabe, a zważywszy na niekoniecznie w pełni wiarygodne dane o chińskim PKB, to właśnie indeksy PMI są obecnie prawdopodobnie najbardziej rzetelnymi wskaźnikami aktywności gospodarczej w Chinach. Indeks Caixin PMI dla sektora przemysłu w styczniu znalazł się na poziomie 48,3, a każda wartość poniżej 50, sugeruje, że sektor się skurczył. Wspomniany, ostatni odczyt był również najniższym odczytem wskaźnika od lutego 2016 roku. Również odpowiadający indeks opracowywany przez Markit sugeruje osłabienie w sektorze przemysłu, co źle wróży dla ogólnego wzrostu gospodarczego w kraju (Wykres 2).

Wykres 2: Indeksy Markit i Caixin PMI dla przemysłu Chin (2015 – 2018)

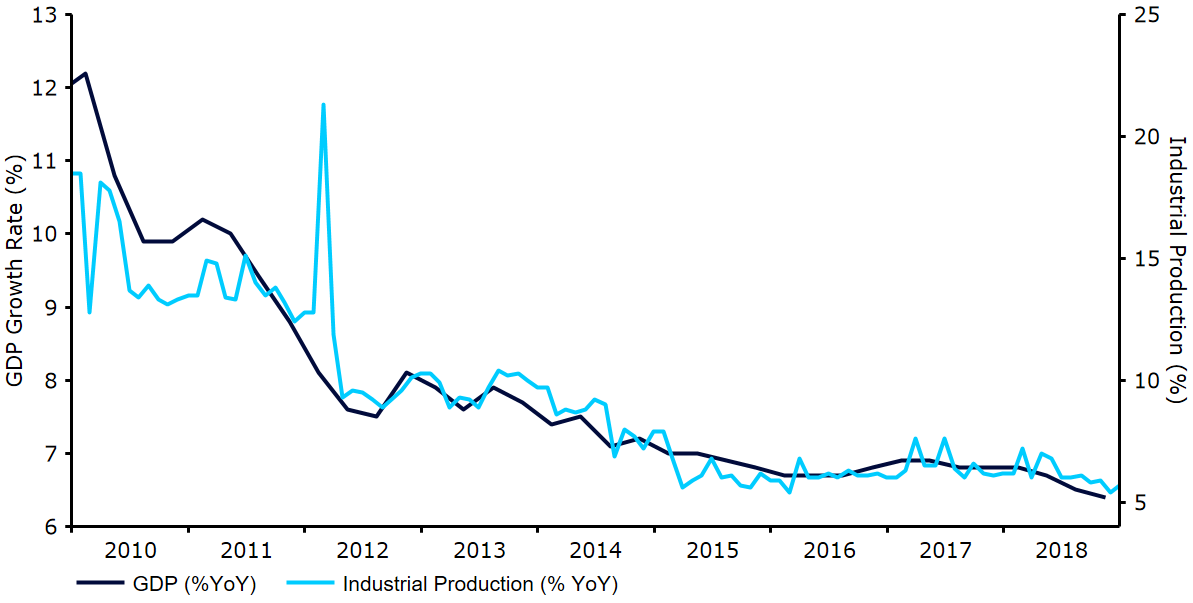

Podawane tempo wzrostu chińskiego PKB jest niższe niż to, które rejestrowano jeszcze w poprzedniej dekadzie. W czwartym kwartale ubiegłego roku wzrost gospodarczy Chin wyniósł zaledwie 6,4% w ujęciu rocznym (Wykres 3). Gwałtowny wzrost zadłużenia oraz niepewność związana z cenami na rynku nieruchomości zaważyła na perspektywach chińskiej gospodarki. Obecnie najgorszym scenariuszem dla perspektyw wzrostu gospodarczego Chin byłaby dalsza eskalacja wojny handlowej, która zakończyłaby się nałożeniem przez USA ceł na całość importu z Chin. Dynamika eksportu Chin mierzona w CNY w ujęciu rocznym była jednak „na plusie” z wyjątkiem jednego miesiąca od listopada 2016 roku. W styczniu eksport w CNY wzrósł o 14,3% w ujęciu rocznym, co można uznać za optymistyczny sygnał.

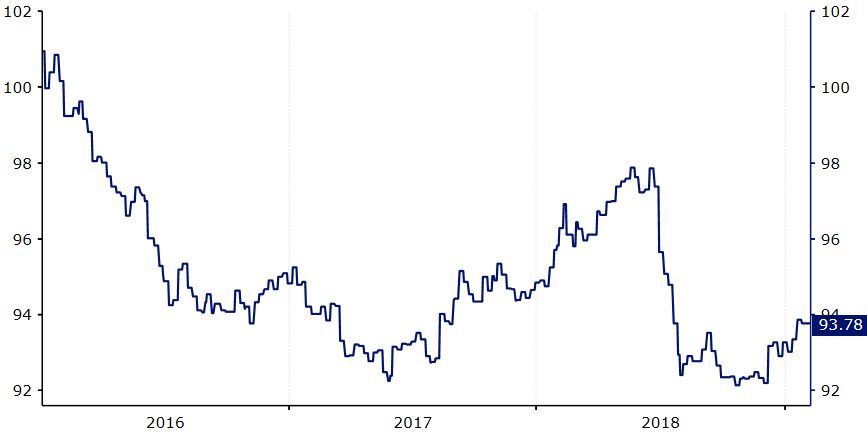

Na początku ubiegłego roku wyprzedaż CNY względem USD, sprawiła, że kurs juana chińskiego spadł również w relacji do koszyka walut ważonego udziałem poszczególnych walut w wymianie handlowej kraju, czyli indeksu CFETS. Od lipca Ludowy Bank Chin (PBoC) zdołał jednak utrzymać kurs juana chińskiego względem wspomnianego koszyka na względnie stabilnym poziomie (Wykres 4). Decydenci PBoC zobowiązali się do utrzymywania względnie stałego kursu CNY względem koszyka, który składa się w 22% z dolara amerykańskiego, 16% z euro, 12% z jena japońskiego, 11% z południowokoreańskiego wona oraz z 20 walut pozostałych państw, z którymi Chiny utrzymują kontakty handlowe.

Wykres 3: Wzrost chińskiego PKB w ujęciu rocznym (2010 – 2018)

Źródło: Thomson Reuters Datastream Data: 14/02/2019

Jesteśmy zdania, że spadek indeksu CFETS w połowie 2018 roku wynikał raczej z siły dolara amerykańskiego niż ze słabości juana chińskiego. W ciągu ostatnich 12 miesięcy efektywny kurs CNY w ujęciu realnym tracił jedynie nieznacznie (-2,8%) w porównaniu z indeksem JP Morgan dla walut gospodarek wschodzących (-10,0%).

Wykres 4: Indeks CFETS Ludowego Banku Chin (2016 – 2019)

Źródło: Thomson Reuters Datastream Data: 14/02/2019

Źródło: Thomson Reuters Datastream Data: 14/02/2019

Ludowy Bank Chin utrzymuje również spore rezerwy walut obcych, co oznacza, że w razie potrzeby bank centralny jest w stanie interweniować na rynku walutowym. W ciągu ostatnich kilku lat rezerwy walutowe banku centralnego pozostawały na względnie stabilnym poziomie – obecnie wynoszą one około 3 bln USD. Wspomniana względna stabilność rezerw sugeruje, że bank centralny w ostatnim czasie był mniej skłonny do interwencji, a tym samym raczej pozwalał na kształtowanie zachowania juana siłom rynkowym. W razie potrzeby bank dysponuje jednak środkami do obrony waluty.

Sądzimy, że czynniki pozytywne i negatywne dla perspektyw juana chińskiego równoważą się. Jak już wspominaliśmy, w naszej opinii niepokój związany z wojną handlową na linii USA-Chiny jest raczej przesadzony. Ostatnia sugestia ze strony Trumpa, czyli możliwość wydłużenia negocjacji potrzebnych do osiągnięcia umowy handlowej z Chinami powyżej daty 1 marca, jest zdecydowanie optymistycznym sygnałem. Z drugiej strony, gospodarka Chin radzi sobie gorzej, a niższe odczyty indeksów aktywności biznesowej mogą negatywnie wpłynąć na sentyment, równoważąc pozytywny wpływ poprawy nastrojów w kwestii negocjacji USA i Chin.

Na przestrzeni 2019 roku spodziewamy się stabilnego kursu USD/CNY w okolicy obecnych poziomów, które powinny gwarantować również relatywnie stabilny kurs juana względem koszyka CFETS. Jednocześnie będziemy uważnie śledzić kolejne dane makroekonomiczne napływające z Chin – głębsze pogorszenie sytuacji gospodarczej stanowi największe ryzyko dla naszej obecnej prognozy. W parze ze złotym spodziewamy się jedynie łagodnej deprecjacji CNY w 2019 r. i osłabienia chińskiej waluty w 2020 r. co ma mieć związek z siłą polskiego złotego, jak i (w 2020 r.) oczekiwanym przez nas umocnieniem euro w relacji do dolara amerykańskiego i juana chińskiego.

| USD/CNY | EUR/CNY | CNY/PLN | |

| Q1-2019 | 6,75 | 7,75 | 0,55 |

| Q2-2019 | 6,75 | 7,75 | 0,55 |

| Q3-2019 | 6,75 | 7,75 | 0,55 |

| E-2019 | 6,75 | 7,75 | 0,55 |

| E-2020 | 6,75 | 7,95 | 0,52 |

Autorzy: Enrique Diaz-Alvarez, Matthew Ryan, Roman Ziruk, Ebury

Źródło: Thomson Reuters Datastream Data: 14/02/2019

Źródło: Thomson Reuters Datastream Data: 14/02/2019