2023 rok dla branży finansowej jest początkiem okresu zmian i wyzwań w obszarze regulacji i kontroli nadzorczej. W połączeniu z kryzysem finansowym mogą przemodelować procesy sprawozdawcze i wpływać na stabilność poszczególnych instytucji finansowych.

Komentarz dotyczący zmian w branży finansowej przygotował Tomasz Kokot, Dyrektor Obszaru Biznesowego w Sygnity

Wszystkie instytucje i podmioty, których będą dotyczyły zmiany w zakresie nadzoru ostrożnościowego wprowadzane przez Komisję Nadzoru Finansowego i European Banking Authority już teraz powinny zapoznać się z planowanymi zmianami i przemyśleć, jakie rozwiązania i narzędzia wdrożyć, aby kontrolować podstawowe parametry ostrożnościowe, które opierają się na trzech filarach:

- Filar 1 – określający minimalne wymogi kapitałowe stawiane instytucjom

- Filar 2 – opierający się o proces oceny kapitału wewnętrznego (ICAAP) oraz proces badania i oceny nadzorczej (SREP)

- Filar 3 – bazujący na obowiązku publikowania przez instytucje informacji o charakterze jakościowym i ilościowym dotyczących adekwatności kapitałowej, mających niwelować asymetrię informacji pomiędzy uczestnikami rynku

Sygnity od początku swojej działalności wspiera sektor bankowy i branżę finansową w spełnianiu wymogów ostrożnościowych we wszystkich trzech aspektach. Podstawą do wprowadzenia zmian są głównie dyrektywny i rozporządzenia EBA – CRD (Capital Requirements Directive), CRR (Capital Requirements Regulation) oraz standardy raportowania zwane ITS.

Co przyniosą zmiany?

Celem zmian, których wdrażanie zaplanowano na 2 lata począwszy od bieżącego roku jest:

- wzmocnienie ram kapitałowych opartych na analizie ryzyka bez ogólnego znacznego zwiększenia wymogów kapitałowych;

- położenie większego nacisku w ramach ostrożnościowych na ryzyka ESG;

- dalsza harmonizacja uprawnień i narzędzi nadzorczych;

- zmniejszenie kosztów administracyjnych instytucji związanych z publicznym ujawnianiem informacji oraz poprawa dostępu do danych ostrożnościowych.

Największe zmiany zaplanowano w obszarze modeli wewnętrznych. Do tej pory charakteryzowały się one znacznym poziomem zmienności, nieznajdującej uzasadnienia w różnicach w zakresie ryzyka podstawowego instytucji stosujących takie modele. To podważało wiarygodność i porównywalność współczynników kapitałowych obliczanych na ich podstawie. W zakresie metody standardowej stwierdzono, że jest ona zbyt mało wrażliwa na niektóre ryzyka i to powoduje, że wymogi kapitałowe dla niektórych produktów finansowych lub rodzajów działalności finansowej są niewystarczające lub nadmiernie wysokie.

Dużą rolę odegrają również aspekty dostosowania się do wymogów wynikających z regulacji ESG, zarówno w zakresie odpowiedniego sposobu gromadzenie informacji jak również w zakresie kalkulacji wpływu na wymogi kapitałowe i odpowiednią prezentację danych na wymaganych sprawozdaniach nadzorczych.

Współpracując z naszymi klientami i monitorując zmiany prawne możemy również potwierdzić, że obecna sytuacja w zakresie stóp procentowych bardzo mocno przesunęła akcent nadzorczy na obszar pomiaru i zarządzania ryzykiem stóp procentowych w księdze bankowej (IRRBB) oraz ryzykiem spreadu kredytowego (CSRBB). Trwa obecnie wdrożenie w zakresie kompleksowego systemu automatyzacji IRRBB, które pozwoli na dostosowanie się do nowych regulacji i optymalizację zarządzania ryzykiem stóp i luką płynności.

Opisane powyżej zmiany wymagają przemodelowania systemów informatycznych w zakresie:

- zapewnienia nowych danych źródłowych

- parametryzacji procesów i mapowań danych

- modyfikacji algorytmów kalkulacji

- dostosowania do nowych i zmienionych formularzy sprawozdawczych

Kolejnym wyzwaniem przed jakimi stoją instytucje finansowe jest analiza potrzeb w zakresie nowych danych. Są one niezbędne do zapewnienia prawidłowego przebiegu mapowań i kalkulacji systemu informatycznego. Pozyskanie takich danych może wiązać się z koniecznością innego spojrzenia na niektóre procesy zachodzące w bankach, aby pozyskać informacje takie jak:

- dane w zakresie ustaleń umownych oferowanych, ale jeszcze niezaakceptowanych przez klienta

- dane niezbędne do przypisania klasy instytucjom bez ratingu

- dane o ekspozycjach związanych z transgranicznym przemieszczaniem towarów

- dane o ekspozycjach związanych z kredytowaniem specjalistycznym

- dodatkowe dane o nieruchomościach

- dane w zakresie ESG

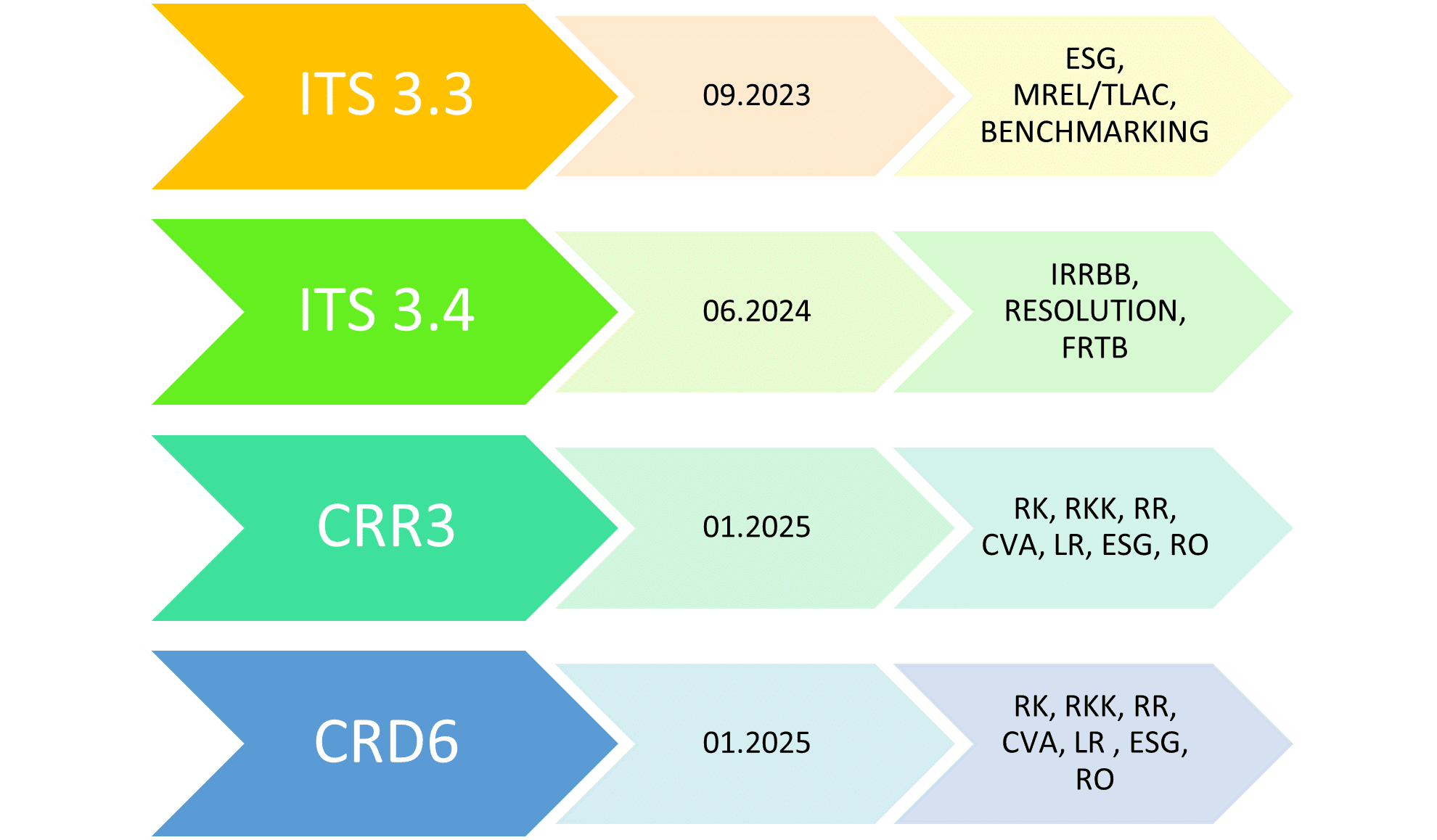

Mapa drogowa najważniejszych zmian regulacyjnych dla instytucji finansowych przedstawia się niezwykle ambitnie – poniżej główne jej elementy:

Warto w trakcie analizy zakresu zmian zastanowić się nad prawidłową organizacją procesów raportowania, pozwalającą na maksymalną automatyzację całego procesu sprawozdawczego z jednoczesnym dostarczeniem odpowiednich narzędzi analitycznych. SPID wraz z modułami BASEL IV, IRRBB/CSRBB – autorskie rozwiązanie oferowane przez Sygnity to elastyczne narzędzie, które rozwijane jest w obszarze kompleksowego zarządzania ryzykami bankowymi, dające gwarancję dostosowania do nowych przepisów i regulacji.