Od 22 maja br. wchodzi w życie ustawa o fundacji rodzinnej. Nowe przepisy wprowadzają nowy rodzaj osoby prawnej, ułatwiając międzypokoleniowy transfer majątków polskich przedsiębiorców i efektywne ekonomicznie pomnażanie tych aktywów. Największe Towarzystwo IPOPEMA TFI i CRIDO zaoferują kompleksową usługę zabezpieczenia i zarządzania majątkiem prywatnym oraz planowania sukcesji. Oferta kierowana jest do grupy właścicieli firm rodzinnych, zamożnych menedżerów wyższego szczebla i przedstawicieli wolnych zawodów o aktywach ponad 5 mln zł.

Wprowadzenie do polskiego prawa fundacji rodzinnych to krok w dobrym kierunku. Od strony prawnej taka fundacja daje dużą elastyczność – znacznie większą niż dotychczas obowiązujące przepisy prawa spadkowego – podkreśla Mateusz Baran z CRIDO.

To nowe podejście pozwala zarówno na całkowite zwolnienie z podatku dochodowego od generowanych zysków w ramach fundacji, jak i umożliwia zastosowanie preferencyjnych stawek opodatkowania kwot wypłacanych już końcowym beneficjentom. Dotychczas wielokrotnie zdarzało się, że jedynym rozwiązaniem – zwłaszcza w przypadku znacznego majątku – było skorzystanie z zagranicznych fundacji prywatnych (rodzinnych).

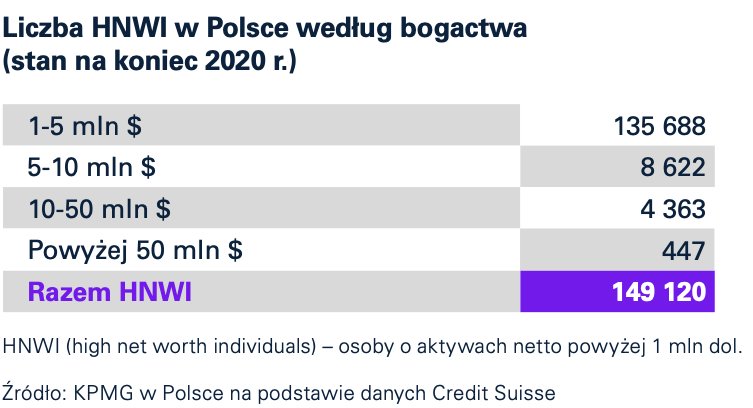

Potencjał rynku jest duży. Jak zaznaczają przedstawiciele Towarzystwa, zdefiniowana powyżej grupa docelowa liczy potencjalnie kilkanaście tysięcy podmiotów. Według raportu Credit Suisse Global Wealth Databook 2021, w Polsce mieszka blisko 150 tys. osób, których majątek liczony w aktywach netto wynosi co najmniej 1 mln dolarów.

Filarem oferty IPOPEMA TFI/ CRIDO ma być nie tylko zajmowanie się aktywnym zarządzaniem zgromadzonymi aktywami rodzin (dodatkowo raportowanie i wycena aktywów, które fundator i zarząd fundacji zdecydują się powierzyć specjalistom IPOPEMA TFI w zarządzanie), lecz także doradztwo podatkowo-prawne związane z przeprowadzeniem procesu sukcesji (planowanie mechanizmu uposażania przedstawicieli młodszego pokolenia w majątek przez założyciela fundacji), doradztwo w strategii ograniczenia ryzyka (przenoszenie określonych aktywów do fundacji w sposób eliminujący regres do tego mienia ze strony potencjalnych wierzycieli fundatora).

Wraz z CRIDO dokonamy pewnych wspólnych ustaleń, już na etapie tworzenia fundacji rodzinnej, które przełożą się na wygenerowanie optymalnej struktury tworzenia wartości oraz jej dystrybucji na przestrzeni kolejnych pokoleń. Tworząc fundację rodzinną chodzi nam m.in o to, by członkowie rodziny – również ci młodsi – mieli możliwość zrozumienia zasad pomnażania wartości rodzinnych aktywów – podkreśla Maciej Jasiński, dyrektor zarządzający IPOPEMA TFI.

Edukacja beneficjentów i rodzin

Obie firmy podchodzą do tematu fundacji rodzinnych kompleksowo. Stąd w ramach oferty znajdzie się niespotykany na rynku m.in. dostęp do dedykowanych wydarzeń oraz analiz dotyczących różnych segmentów rynku finansowego czy rozwiązań prawno-podatkowych. Dodatkowo, zarówno CRIDO, jak IPOPEMA TFI będą otwarte na umożliwienie odbywania praktyk studenckich dla zainteresowanych beneficjentów i członków ich rodzin.

W ramach usługi asset management docelowo przewidziany jest szeroki zakres raportowania inwestycyjnego, a także planowanie strategii o długoterminowym horyzoncie. Chcemy wykorzystać doświadczenie 16 lat na polskim rynku w ramach usług zarządzania portfelowego – w tym zdobyte po przejęciu polskiej spółki zarządzającej aktywami z grupy Credit Suisse, czy zarządzania polskim portfelem akcyjnym największego na świecie norweskiego rządowego funduszu emerytalnego – dodaje Maciej Jasiński z IPOPEMA TFI.

Przedstawiciele CRIDO podkreślają, że fundacja rodzinna to wyczekana instytucja, która może przyczynić się do nowego otwarcia debaty o sukcesji w polskich przedsiębiorstwach. Od wielu lat środowisko polskich firm rodzinnych i wspierający ich doradcy walczyli o wprowadzenie do polskiego porządku prawnego instytucji, która ułatwiałaby sukcesję biznesu. – O ile przedsiębiorcy mieli możliwość korzystania z różnych form prowadzenia działalności gospodarczej, o tyle wciąż brakowało instrumentu, który ułatwiałby elastyczną sukcesję biznesu i jego zachowanie na pokolenia. Braki w tym zakresie miały również szerszy, makroekonomiczny wymiar, bowiem nieudana sukcesja mogła w rezultacie prowadzić do rozproszenia kapitału oraz – pośrednio – powodować większą ekspozycję polskiego biznesu na przejęcia – uważa Mateusz Baran, partner w CRIDO.

Z racji na „uwspólnienie” procesu dotarcia do potencjalnych klientów, IPOPEMA i CRIDO liczą na przewagę konkurencyjną, ze względu na bogate doświadczenie w sukcesji oraz współpracę z podmiotami z zagranicy, gdzie tego typu struktury działają od wielu lat. Dzięki temu będą mogły zaproponować ciekawe, atrakcyjne rozwiązania dla klientów w Polsce.

Polacy coraz bardziej zamożni

Wśród 19 wybranych państw europejskich Polska w bezwzględnej liczbie osób zamożnych (powyżej 1 mln USD) wyprzedza takie kraje jak Portugalia, Finlandia, Grecja czy Czechy. Struktura milionerów w Polsce i w Europie jest do siebie bardzo zbliżona i przeszło 91% tych osób dysponuje majątkiem w przedziale 1-5 mln dolarów. Z kolei osoby z majątkiem powyżej 50 mln dolarów stanowią̨ ok. 0,2-0,3% wszystkich HNWI. Dane pokazują jednoznacznie, że potencjał dla fundacji rodzinnych jest bardzo duży, a dobrze przygotowana, kompleksowa oferta w tym obszarze ma duże szanse powodzenia i pozwoli polskim firmom na jeszcze lepsze działanie właśnie w zakresie m.in. sukcesji majątku i pomnażania kapitału rodzinnego.