PFR Ventures i Inovo VC przygotowały raport podsumowujący transakcje na polskim rynku venture capital (VC) w 2022 roku. Z danych wynika, że w tym okresie 435 spółek pozyskało 3,6 mld PLN od 244 funduszy. Tym samym, wartość rynku w porównaniu do 2021 roku pozostała bez zmian, co na tle globalnych trendów spadkowych jest pozytywnym sygnałem.

W 2022 przez polski rynek VC przepłynęło 3,6 mld PLN. To łączna wartość kapitału, który polskie i zagraniczne fundusze zainwestowały w 460 transakcjach w 435 rodzimych innowacyjnych przedsiębiorstw. Porównując 2022 do 2021 roku, wartość rynku utrzymała się na tym samym poziomie. Równocześnie, o 15% wzrosła liczba sfinansowanych firm.

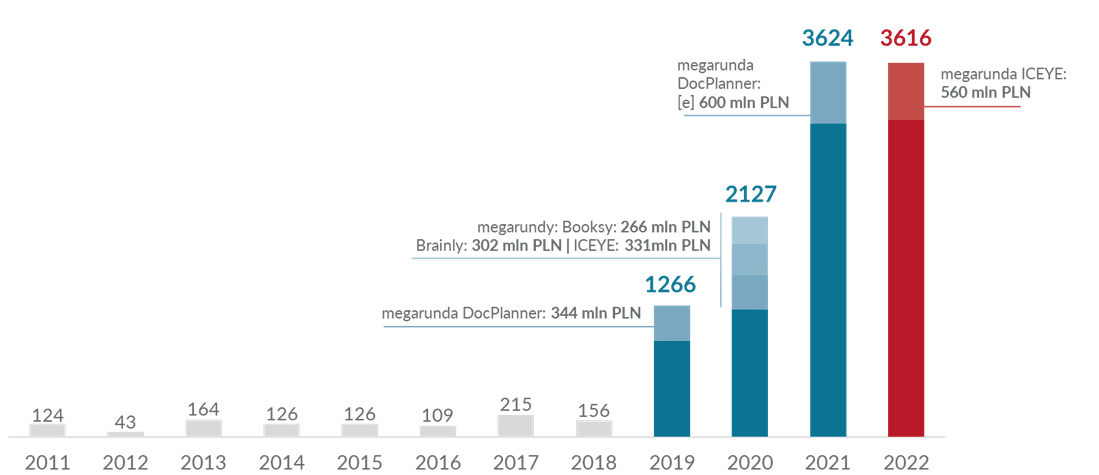

Rysunek 1 Wartość transakcji. Celowo w zestawieniu osobno prezentujemy megarundy (outliers), które zaburzają statystyczny obraz

W ostatnim kwartale 2022 roku fundusze zainwestowały ponad 1 mld PLN. Tym samym, zgodnie z trendem z poprzednich lat, ostatnie trzy miesiące przyniosły start-upom najwięcej transakcji i kapitału. W całym 2022 roku odnotowaliśmy tylko 1 transakcję o charakterze megarundy – pozyskała ją polsko-fińska spółka ICEYE, na której rozwój inwestorzy przeznaczyli 560 mln PLN. Fundusze VC dokonały jeszcze 4 innych transakcji, których wartość przekraczała próg 100 mln PLN (Ramp – 330 mln PLN, Vodeno – 274 mln PLN, Silent Eight – 170 mln PLN i SunRoof – 134 mln PLN).

– W 2022 polski rynek VC wyhamował i utrzymał wartość transakcji zbliżoną do poprzedniego roku. Względem globalnych i regionalnych trendów spadkowych, to wciąż dobry sygnał. Warto zwrócić uwagę na dużą skalę dostępnych środków, które fundusze VC planują jeszcze zainwestować. Odnotowaliśmy również nowy rekord w zakresie liczby inwestycji – kapitał trafił do 435 innowacyjnych firm względem 379 rok wcześniej i 300 dwa lata temu – komentuje Aleksander Mokrzycki, wiceprezes w PFR Ventures.

– Z jednej strony: światowe spowolnienie gospodarek, wojna, spadki wycen na giełdach. Z drugiej: największa liczba inwestycji, rekordowe rundy i kolejne duże fundusze najlepszych polskich zespołów VC. Prognozy na 2023 są trudne przy tylu zmiennych, ale jedno jest pewne: Polska i cała Europa Środkowo-Wschodnia na stałe zagościły na mapie globalnego ekosystemu technologicznego, co pozwala pozytywnie patrzeć na przyszłość całego rynku – wskazuje Karol Lasota, principal w Inovo VC.

W ciągu ostatniego roku zwiększyła się liczba zalążkowych transakcji. Finansowanie o takim charakterze pojawiło się w 405 transakcjach względem 371 rok wcześniej. Nieznacznie, bo z 51 do 55, wzrosła liczba późniejszych rund.

Mimo ogólnego wzrostu liczby transakcji, ich średnia wartość spadła z 7,2 mln PLN w 2021 do 6,7 mln PLN w 2022 roku. Z tych statystyk można pośrednio wnioskować o spadku wycen samych spółek, co potwierdzają również komentarze przedstawicieli funduszy VC.

120 z 460 transakcji to inwestycje z udziałem funduszy PFR Ventures. Zapewniły one blisko 1/3 kapitału dla innowacyjnych przedsiębiorstw. Istotną rolę w segmencie zalążkowym odgrywają też fundusze Narodowego Centrum Badań i Rozwoju, które dokonały 216 transakcji (9% udziału w wartości).

Pieniądze z funduszy VC najczęściej trafiają do spółek, które zajmują się innowacjami z obszaru zdrowia. To trend, który utrzymuje się już od 3 lat i choć sama liczba transakcji spada, to kategoria ta wciąż zajmuje pierwsze miejsce. W 2022 stanowiły one 13,7% z wszystkich przeprowadzonych transakcji. Najpopularniejszym modelem biznesowym pozostaje SaaS (model subskrypcyjny), którego udział wynosi ponad połowę.

Do wyhamowania doszło również na rynku pracy w start-upach. Co 3 z 18 spółek, które w latach 2019-2021 pozyskały najwięcej finansowania VC, zredukowała liczbę etatów. Jednocześnie, ogólna liczba pracowników w tych spółkach wzrosła.

Pełen raport do pobrania tutaj: www.pfrventures.pl/raport2022